Kredyty mieszkaniowe idą jak burza. Rekord już w zasięgu ręki

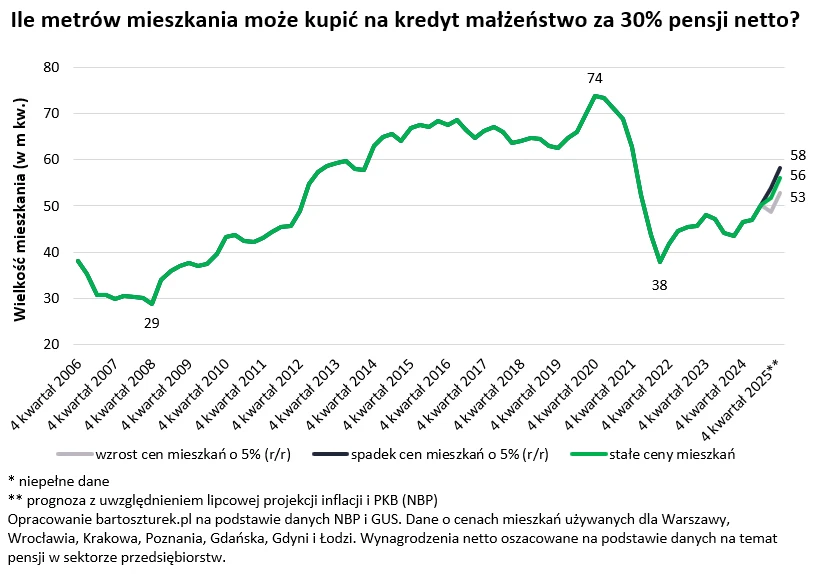

Po trudnych latach 2022-2024, kredyty hipoteczne biją rekordy popularności. Popyt eksplodował dzięki rosnącym pensjom i spadkowi oprocentowania. Analityk Bartosz Turek prognozuje, że 100 mld zł w kredytach to realny cel, a dostępność mieszkań dla przeciętnej pary wzrosła do 52 mkw.

Od trzech lat dostęp do kredytów mieszkaniowych wyraźnie się poprawia. Zawdzięczamy to rosnącym wynagrodzeniom, zmianom regulacyjnym oraz spadkowi oprocentowania kredytów. Dopiero jednak w bieżącym roku solidne cięcia stóp procentowych połączone ze wzrostem płac, powodują, że kredyty mieszkaniowe wracają pod strzechy, bo znowu zaczęły być realnie dostępne dla osób o przeciętnych dochodach.

Czy na rynku kredytów hipotecznych padnie rekord 100 mld zł?

Według Bartosza Turka, analityka rynku nieruchomości na efekty nie trzeba było długo czekać, bo popyt na kredyty wyraźnie wzrósł. Stało się tak najpewniej też dlatego, że w latach 2022 – 2024 potencjalni kredytobiorcy nie mieli łatwego życia.

W 2022 roku o kredyt było ekstremalnie trudno, w 2023 roku dostęp do kredytów trochę się poprawił, ale na rynku bardzo aktywni byli beneficjenci „Bezpiecznego Kredytu 2 proc.”, z którymi przeciętnemu nabywcy trudno było konkurować. W rok 2024 roku weszliśmy natomiast z ekstremalnie wykupioną ofertą mieszkań na sprzedaż, która dopiero w kolejnych miesiącach żmudnie była odbudowywana - mówi Bartosz Turek.

Jego zdaniem w efekcie przez długi czas popyt na mieszkania i kredyty mógł się kumulować. Trudno się więc dziwić ożywieniu, w momencie, w którym oferta mieszkań na sprzedaż jest bogata, a dostępność kredytów wyraźnie się poprawiła ze względu na spadek oprocentowania i rosnące wynagrodzenia.

Mało tego, bo już dziś dostępne dane sugerują, że w bieżącym roku łączna wartość udzielonych kredytów mieszkaniowych, wyznaczyć może nowy rekord w okolicy co najmniej 95-100 mld zł. Już przecież dane NBP za okres trzech pierwszych kwartałów sumują się do ponad 70 mld zł - tłumaczy analityk rynku nieruchomości.

I zwraca uwagę na to, że przed nami jeszcze odczyty za trzy miesiące, a przecież od czerwca br. konsekwentnie co miesiąc wartość nowych umów o kredyt mieszkaniowy przekraczała 8-9 mld zł. Przy tym warto mieć świadomość, że tak wysoki wynik zawdzięczamy nierekordowej liczbie udzielanych kredytów, ale rekordowej przeciętnej kwocie, na którą opiewają wnioski o hipoteki.

Na jakie mieszkanie stać parę w dużym mieście

Turek twierdzi, że wzrost popytu na kredyty wprost wynika z wyraźnej poprawy dostępności kredytów mieszkaniowych. Na podstawie niepełnych wciąż jeszcze danych można szacować, że para w dużym mieście wojewódzkim mogłaby w trzecim kwartale 2025 roku pozwolić sobie na zakup mieszkania o powierzchni prawie 52 mkw. To o 19 proc. więcej niż w analogicznym okresie przed rokiem.

Założeniem do tej kalkulacji jest dochód na poziomie dwóch średnich krajowych. To w praktyce oznacza, że na wspólne konto wpływałoby łącznie ponad 12 tys. zł miesięcznie. Gdyby na obsługę kredytu wydawać 30 proc. dochodu netto, a więc około 3,8 tys. zł miesięcznie, to przy 25-letnim długu oprocentowanym na 6,7 proc. w skali roku, możliwe byłoby zadłużenie się na około 553 tys. zł - kalkuluje Bartosz Turek.

Ekspert zakłada ponadto, że para dysponowałaby przyzwoitym 20-proc. wkładem własnym (około 138 tys. zł), co przy wcześniej przytoczonych założeniach odpowiada około 11-miesięcznym dochodom. Warto dodać, że za punkt odniesienia przyjęto za NBP przeciętną cenę transakcyjną lokalu na 7 największych rynkach (Gdańsk, Gdynia, Kraków, Łódź, Poznań, Warszawa, Wrocław), czyli ponad 13 tys. zł za mkw.

Rynek wrócił do normy. 52 mkw to obecny standard zakupu

52 mkw to powierzchnia zbliżona do tej, którą rodacy przeciętnie w dużych miastach faktycznie kupują. Nie jest to więc wynik zły, a raczej zbliżony do średniej z ostatnich 2 dekad. Aby docenić bieżącą sytuację, warto cofnąć się o zaledwie 3 lata - komentuje Bartosz Turek.

Turek wskazuje, że jeszcze w trzecim kwartale 2022 roku przykładowa para mogłaby kupić tylko 38 mkw. Był to jednak okres, w którym o kredyt mieszkaniowy było bardzo trudno, a rząd, aby ulżyć kredytobiorcom, uruchomił wakacje kredytowe. Mówiąc wprost - mało kogo stać było na kredyt, a nawet para dysponująca dwiema średnimi krajowymi była w stanie zadłużyć się na bardzo skromne lokum.

Jeszcze gorzej było w 2008 roku. Wtedy przykładowa para mogła sobie pozwolić na zakup na kredyt niecałych 29 metrów. Wtedy mieliśmy jednak do czynienia z jednej strony z kryzysem zaufania w świecie finansów, a z drugiej za przeciętną miesięczną pensję można było sobie kupić znacznie mniejszy fragment mieszkania niż obecnie - wyjaśnia analityk rynku nieruchomości.

Aktualne możliwości nabywcze pary dysponującej dwiema średnimi krajowymi są więc znacznie lepsze niż w okresach ewidentnej dekoniunktury, a z drugiej strony zbliżona do średniej z ostatnich dwóch dekad. Nie znaczy to jednak, że mamy dziś co świętować. Okazuje się bowiem, że w latach 2013- 2021 wydając racjonalną część wynagrodzenia na ratę, można było kupić mieszkanie większe niż dziś.

W szczytowym momencie, a więc pod koniec 2020 roku wydając 30 proc. dochodów, para mogłaby zaciągnąć kredyt na zakup mieszkania o powierzchni 74 mkw. Przypomnijmy jednak, że wtedy oprocentowanie kredytu mieszkaniowego było zaledwie ułamkiem dzisiejszych stawek i przeciętnie nie przekraczało nawet 3 proc. - wynika z danych NBP.

Więcej wiadomości na temat nieruchomości można przeczytać poniżej:

RPP i wzrost wynagrodzeń kluczowe dla kredytobiorców

Jeśli nasza najbliższa przyszłość nie szykuje nam niemiłych niespodzianek, to możliwości nabywcze powinny dalej rosnąć. Przemawiają za tym, co najmniej dwa główne czynniki decydujące o tym, czy o własne „M” jest łatwiej czy trudniej. Kluczowe są posunięcia RPP dotyczące poziomu stóp procentowych - ocenia ekspert rynku nieruchomości.

Turek zaznacza, że to przede wszystkim one decydują o poziomie oprocentowania kredytów mieszkaniowych. W czwartym kwartale o łagodzeniu polityki monetarnej gremium to zdecydowało już dwukrotnie. W grudniu taki krok również jest prawdopodobny. Trudno się więc dziwić, że już dziś w części banków pojawiły się kredyty z oprocentowaniem niższym niż 6 proc.

Do tego z projekcji inflacji i PKB przygotowanej przez analityków NBP wynika, że w kolejnych kwartałach wynagrodzenia w Polsce wciąż będą rosnąć i to nie tylko nominalnie, ale też realnie. Listopadowa projekcja inflacji sugeruje, że w latach 2026-27 wynagrodzenia w Polsce mają nominalnie rosnąć co roku z dynamiką na poziomie od 5,4 proc. do 6,4 proc., a po potrąceniu spodziewanej inflacji w tempie około 3 proc. rocznie.

Biorąc pod uwagę tylko spodziewane zmiany wynagrodzeń i kosztu kredytów mieszkaniowych, to możliwości nabywcze pary, która chciałaby kupić mieszkanie w dużym mieście, mogą w czwartym kwartale wzrosnąć do około 56 mkw. To o prawie 10 mkw więcej (wzrost o 20 proc. r./r.) niż w analogicznym okresie przed rokiem - podsumowuje Bartosz Turek, analityk rynku nieruchomości.

I dodaje, że niewiadomą pozostają ceny mieszkań. Dotychczas kolejne publikacje NBP dotyczące średnich stawek transakcyjnych pokazywały coraz wolniejsze wzrosty cen nieruchomości. Stąd w prezentowanych wyliczeniach założenie, że mamy obecnie do czynienia ze stabilizacją cen.

Gdyby według eksperta jednak mieszkania znowu zaczęły drożeć, to miałoby to negatywny wpływ na możliwości nabywcze. Coraz mniej prawdopodobna korekta cen doprowadziłaby za to do jeszcze solidniejszej poprawy, co w normalnych warunkach powinno przełożyć się na poważniejsze ożywienie popytu.