Będzie więcej placówek obsługujących Bezpieczny Kredyt 2 proc. A ceny mieszkań idą w górę

Wyższe zarobki, obniżenie stóp procentowych przez Radę Polityki Pieniężnej oraz nowość na rynku kredytów hipotecznych, czyli Bezpieczny kredyt 2 proc., to ułatwienia w badaniu zdolności kredytowej. Główny analityk HRE Investment Trust twierdzi, że te czynniki przekładają się na oprocentowanie kredytów hipotecznych i łatwość ich zaciągnięcia. Dodatkowo klienci będą mogli przebierać w bankach jak w ulęgałkach, bo do walki o względy beneficjentów programu Bezpieczny Kredyt 2 proc. stają kolejne placówki.

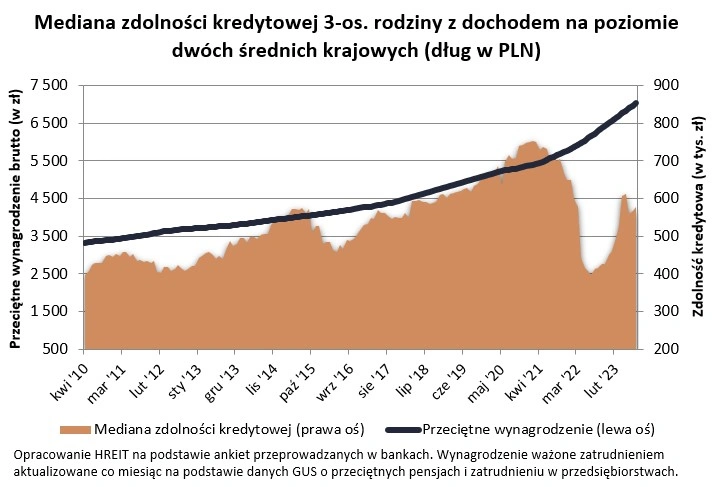

Ponad 611 tys. złotych, tyle na zakup mieszkania może przeciętnie pożyczyć trzyosobowa rodzina dysponująca dwiema średnimi krajowymi, wynika z kwietniowej ankiety przeprowadzonej przez HRE Investment Trust. W wynikach tych widać już wpływ wrześniowego cięcia stóp procentowych. Efekt? Banki są skłonne pożyczyć teraz o ponad 5 proc. więcej niż miesiąc temu, a zdolność kredytowa przykładowej rodziny zaczęła poprawiać się już ponad rok temu (po osiągnięciu minimum w lipcu 2022 r.). W międzyczasie wzrosła już o 54 proc.

Możliwości nabywcze są mniejsze

Analitycy twierdzą, że przykładowa rodzina przed podwyżkami stóp procentowych mogła na zakup mieszkania pożyczyć około 700 tys. zł. Taka zdolność kredytowa pod koniec 2021 r. oznaczała łatwy dostęp do hipotek.

Dziś jesteśmy coraz bliżej osiągnięcia tego poziomu, choć trzeba mieć świadomość, że w międzyczasie w górę poszły też pensje i ceny mieszkań. To znaczy, że nawet jeśli nasza przykładowa rodzina znowu będzie mogła wyłożyć na zakup mieszkania 700 tysięcy złotych, to nie będzie miała takich możliwości nabywczych, jakie miała w 2021 r. - mówi Bartosz Turek, główny analityk HRE Investment Trust.

Według niego mówimy tu o przeciętnej zdolności kredytowej, a konkretnie o medianie. To znaczy, że w połowie instytucji można byłoby pożyczyć na zakup mieszkania więcej, a w połowie mniej. W efekcie część instytucji skłonna byłyby takiej familii pożyczyć około 700 tys. zł, a nawet ponad 700 tys. zł

Po taki dług należałoby udać się do Aliora, Pekao, Velobanku czy Millennium. Przy tym warto też zwrócić uwagę na banki oferujące naszej rodzinie mniejszą zdolność kredytową, bo na przykład w zamian za stawianie wyższych wymagań mogą być skłonne zaproponować tańszy kredyt lub na przykład szybszy proces udzielania kredytu — wspomina espert.

Czynniki wpływające na zdolność kredytową

Obserwowana od ponad roku dynamiczna odbudowa zdolności kredytowej to przede wszystkim zasługa 3 głównych czynników. Ważne były tu zalecenia wydane przez KNF. Te z lutego br., pozwalają bankom bardziej liberalnie podchodzić do badania zdolności kredytowej. Na łatwiejszy dostęp do hipotek działa też dobra sytuacja na rynku pracy, niskie bezrobocie i rosnące płace.

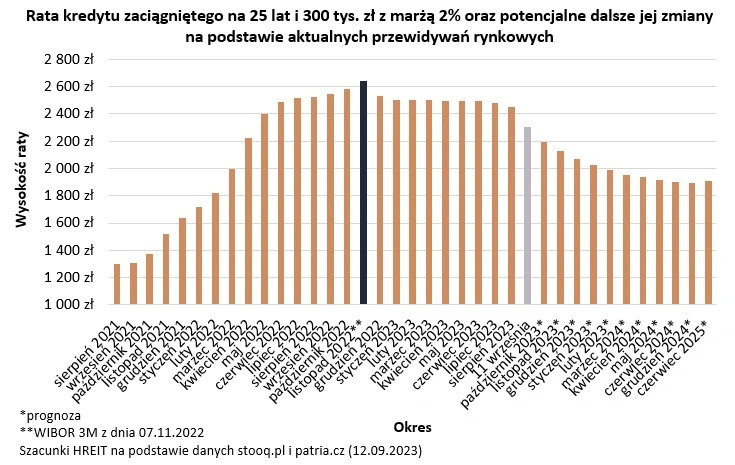

Od września pierwsze skrzypce przejęła jednak Rada Polityki Pieniężnej. Po sporej obniżce stóp we wrześniu, obniżeniu uległo też oprocentowanie kredytów. Efekt jest taki, że im tańszy kredyt, tym wyższa powinna być zdolność kredytowa.

Więcej o kredytach hipotecznych przeczytacie w tych tekstach:

Te zmiany wpływają na zdolność kredytową wszystkich rodaków. Prawdziwymi pączkami w maśle są jednak ci, którzy mogą skorzystać z rządowego programu tanich kredytów dla osób kupujących pierwsze mieszkanie Bezpieczny Kredyt 2 proc. Rata preferencyjnego długu jest przecież znacznie niższa niż w standardowej hipotece. Wszystko dlatego, że dzięki budżetowym dopłatom oprocentowanie jest nawet 3-4 razy niższe niż standardowe. W efekcie, ubiegając się o kredyt z dopłatą, wystarczy znacznie niższy dochód niż przy zwykłym długu — tłumaczy Bartosz Turek.

Dla przykładu analitycy spytali banki o to, jakim dochodem musiałby się pochwalić singiel, który mieszkając w mieście wojewódzkim, chciałby zaciągnąć 30-letni kredyt na kwotę 500 tysięcy złotych. Przebadane instytucje zadeklarowały, że pół miliona taniego kredytu są w stanie udzielić singlowi z dochodem na poziomie nawet od około 5 do 7 tys. złotych netto.

Czytaj także: Czy kredyt 2 proc. można nadpłacać? Co z mieszkaniem po ślubie?

Klienci mający niższe zarobki mogą otrzymać kredyt na preferencyjnych warunkach

Ostatnie dane GUS pokazywały przeciętne wynagrodzenie brutto w przedsiębiorstwach na poziomie 7485,12 zł, to około 5,4 tys. zł netto. Oczywiście średnia płaca w przedsiębiorstwach jest nieosiągalna dla większości rodaków, ale nie zmienia to faktu, że kredyty hipoteczne zwykły być domeną osób zamożniejszych. Teraz dzięki Bezpiecznemu Kredytowi 2 proc. można również kupić mieszkanie na kredyt, mając bardziej przystępne zarobki.

Jeszcze ciekawiej wygląda sytuacja w przypadku rodziny trzyosobowej, w której oboje rodzice pracują. Gdyby taka familia chciała na 30 lat pożyczyć kwotę 600 tys. zł, to banki wymagałaby od nich dochodu netto na łącznym poziomie od około 8 do 10 tys. zł i to przeważnie niezależnie od tego, czy rodzina miała 20 proc. wkładu własnego, czy chciała go w maksymalnym stopniu zastąpić gwarancją udzielaną przez BGK w ramach tzw. kredytu bez wkładu własnego.

Korzystną zmianą na rynku preferencyjnych hipotek we wrześniu jest też dołączenie do grona banków współpracujących z BGK dwóch graczy – BOŚ Banku i mBanku. Instytucje te bez wątpienia pomogą szybciej przekształcać tysiące wniosków kredytowych na podpisane umowy.

Czytaj też: Bezpieczny kredyt 2 proc. O czym trzeba wiedzieć, żeby nie stracić dopłat?