Banki w końcu będą musiały tak napisać umowy kredytowe, abyście mogli zrozumieć dokładnie ich zapisy. Wydawałoby się, że tak powinno być zawsze, jednak sami pewnie nie raz mogliście się przekonać, że język używany w produktach finansowych jest niczym czarna magia. Wkrótce ma się to zmienić.

W ubiegłym miesiącu pisałam na Bizblog.pl, że Polacy nie wiedzą, co podpisują. I nie są to jednostkowe przypadki. Jak pokazał raport „Jak Polacy czytają umowy finansowe? I czy je rozumieją?”, aż 77,3 proc. osób, które zaciągnęły kredyt, nie za bardzo zrozumiały, co było napisane w umowie.

Ten problem istnieje nie tylko w bankach i instytucjach finansowych, wystarczy spojrzeć na prawnicze druczki, by stwierdzić: "muszę to przeczytać raz jeszcze", lub na urzędowy bełkot, do którego wymyślenie specjalnego translatora mogłoby wykręcić rekordową liczbę pobrań.

Natomiast już za dwa lata statystyki mogą ulec zmianie. Przynajmniej w przypadku banków, które mają czas do czerwca 2025 r. Do tego czasu umowy o kredyt konsumencki i hipoteczny oraz działalność maklerska i płatnicza muszą spełnić unijną dyrektywę Parlamentu Europejskiego i Rady (UE) 2019/882 z 17 kwietnia 2019 r. w sprawie wymogów dostępności produktów i usług. W Polsce te normy wprowadziła ustawa z 26.04.2024 r. o zapewnianiu spełniania wymagań dostępności niektórych produktów i usług przez podmioty gospodarcze.

Usługi finansowe mają być zrozumiałe dla wszystkich

Radczyni prawna Katarzyna Armińska-Waszczyk z kancelarii armińska radcowie prawni wyjaśnia, że pomimo nowych definicji prawnych, tak naprawdę chodzi o kwestie oczywiste.

Usługi i produkty mają być tak opisane, aby każdy je rozumiał i potrafił z nich skorzystać - mówi ekspertka.

I dodaje, że nadchodzi autentyczny koniec epoki regulaminów i zastrzeżeń pisanych małym drukiem (dosłownie), niejasnych, nielogicznych, niezrozumiałych.

Poprzez uproszczenie skomplikowanego prawniczego języka, banki mogą nie tylko dostosować się do nowych przepisów, ale także poprawić relacje z klientami, zbudować zaufanie i uniknąć potencjalnych konfliktów - zwraca uwagę Katarzyna Armińska-Waszczyk.

Więcej o kredytach przeczytasz na Bizblog.pl:

W jaki sposób ma się to zmienić? Eksperci wskazują, że banki i instytucje płatnicze, które będą oferować i świadczyć swoje usługi, muszą zapewnić, że:

1. Informacje będą udzielane w postaci papierowej lub elektronicznej:

- a) za pomocą więcej niż jednego kanału sensorycznego,

- b) w sposób zapewniający ich zrozumiałość,

- c) w formatach tekstowych umożliwiających wykorzystanie ich w alternatywnej i wspomagającej komunikacji, które mogą być przedstawiane za pomocą więcej niż jednego kanału sensorycznego,

- d) za pomocą czcionki o odpowiednim rozmiarze i kroju, z zastosowaniem wystarczającego kontrastu i odstępów między literami, wierszami i akapitami,

- e) z alternatywną prezentacją treści nietekstowych.

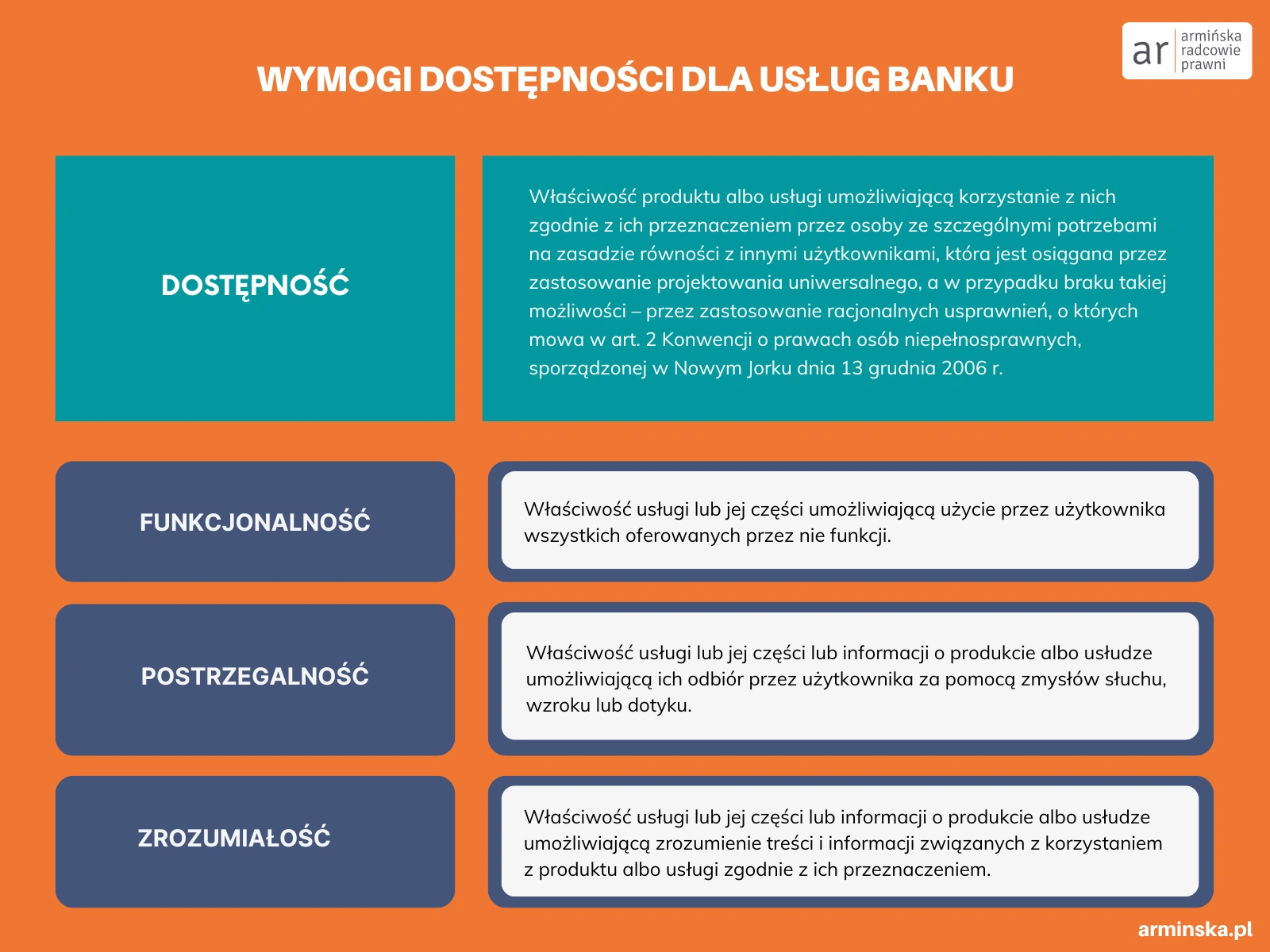

2. Udzielanie informacji w postaci elektronicznej zapewni postrzegalność, funkcjonalność, zrozumiałość i kompatybilność tych informacji.

3. Strony internetowe i aplikacje mobilne będą jednolite przez zapewnienie ich postrzegalności, funkcjonalności, zrozumiałości i kompatybilności.

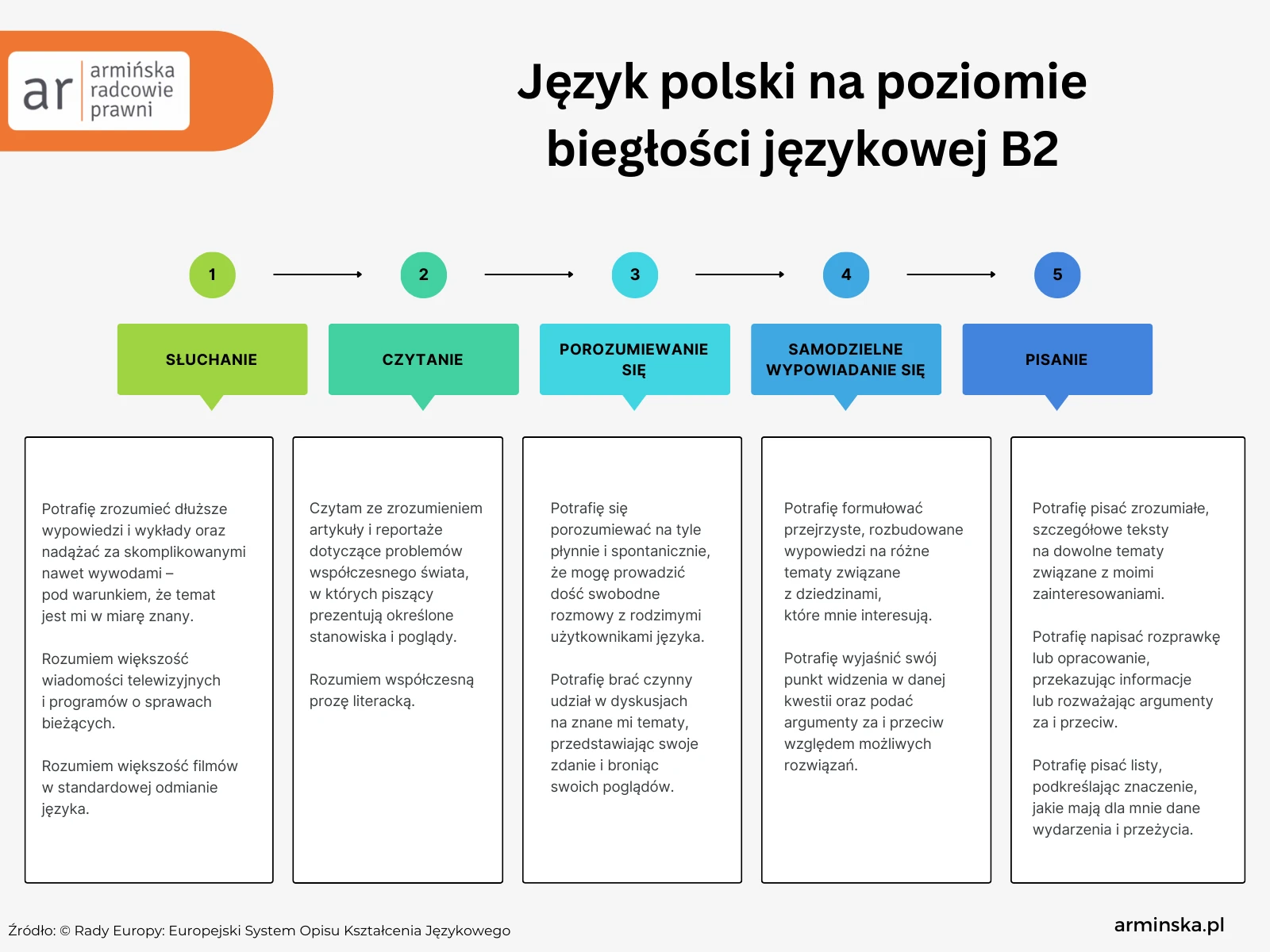

Dodatkowo nowe przepisy nakazują bankom m.in. stosowania w swoich dokumentach języka polskiego na poziomie B2, a także zapewnienie wszechstronnej dostępności korzystania np. dla użytkowników z ograniczoną zdolnością widzenia.

Kary mają zmobilizować banki do zapewnienie dostępności usług

Niektóre podmioty mogą czuć się zaskoczone, że coś, co do niedawna wydawało się mało istotne - czyli jasna, funkcjonalna i przystępna komunikacja - dziś staje się wymogiem, którego niespełnienie grozi karami finansowymi - wskazuje Katarzyna Ploetzing z kancelarii armińska radcowie prawni.

Tym, którzy się nie podporządkują, grozi maksymalnie dziesięciokrotność przeciętnego miesięcznego wynagrodzenia, ale nie więcej niż 10 proc. rocznego obrotu podmiotu zobowiązanego.