Obligacje detaliczne teraz mają być nawet lepiej oprocentowane niż dotychczas. Decyzja Ministerstwa Finansów przed paru dni jest zagadkowa i dziwna, bo przecież te oficjalne stopy procentowe w Polsce właśnie zaczęły spadać. Niektórzy nawet wiążą to z kampania wyborczą, chociaż nawet gdy bardzo się staram, to nie jestem w stanie sobie wyobrazić powiązania, biorąc pod uwagę, że obligacje detaliczne kupuje w kraju w sumie ciągle garstka ludzi. Raczej nie ma ich tylu, żeby wpłynąć na wynik wyborczy, nawet gdyby wszyscy nagle uznali, że wszystko inne jest nieważne i że warto zagłosować na partię premiera dlatego, że rząd podniósł oprocentowanie tych obligacji. Motyw tutaj musi więc być inny.

Powodem podwyższenia oprocentowania obligacji może być kondycja budżetu i finansów państwa w przyszłym roku. Jak wiemy z założeń do przyszłorocznego budżetu, że tak zwane potrzeby pożyczkowe brutto Polski sięgną w 2024 roku grubo ponad 400 mld złotych. To znaczy, że tyle państwo będzie musiało pożyczyć, aby następnie zrobić z taką dwie rzeczy: po pierwsze spłacić stare zadłużenie zapadające akurat w przyszłym roku (czyli je „zrolować”), a po drugie sfinansować przyszłoroczny deficyt w całym sektorze publicznym, który ma być dość spory.

Zresztą z punktu widzenia tego tekstu nie ma znaczenia na co ta kasa pójdzie, ważne, że pożyczyć trzeba aż ponad 400 mld złotych, co daje średnio ponad 33 mld złotych miesięcznie. To kwota znacznie większa niż dotychczasowe, które rząd pozyskiwał z rynku organizując aukcje sprzedaży obligacji bankom, funduszom inwestycyjnym i inwestorom zagranicznym raz, czy też dwa razy w miesiącu.

Pytanie o to, kto kupi aż tyle obligacji

Główny klient, czyli banki w Polsce, od miesięcy stęka i narzeka, że mu źle, że sporo kosztują go procesy z frankowiczami, a na dodatek jeszcze te wakacje kredytowe, które jak się niedawno dowiedzieliśmy premier chce przedłużać na kolejny rok. To oczywiście narzekanie na wyrost, bo pomimo tych wszystkich okoliczności banki wciąż zarabiają nieźle, a ich zysk za ten rok prawdopodobnie będzie rekordowy. Jednak faktem jest, że banki obligacji rządowych mają już w swoich portfelach naprawdę sporo.

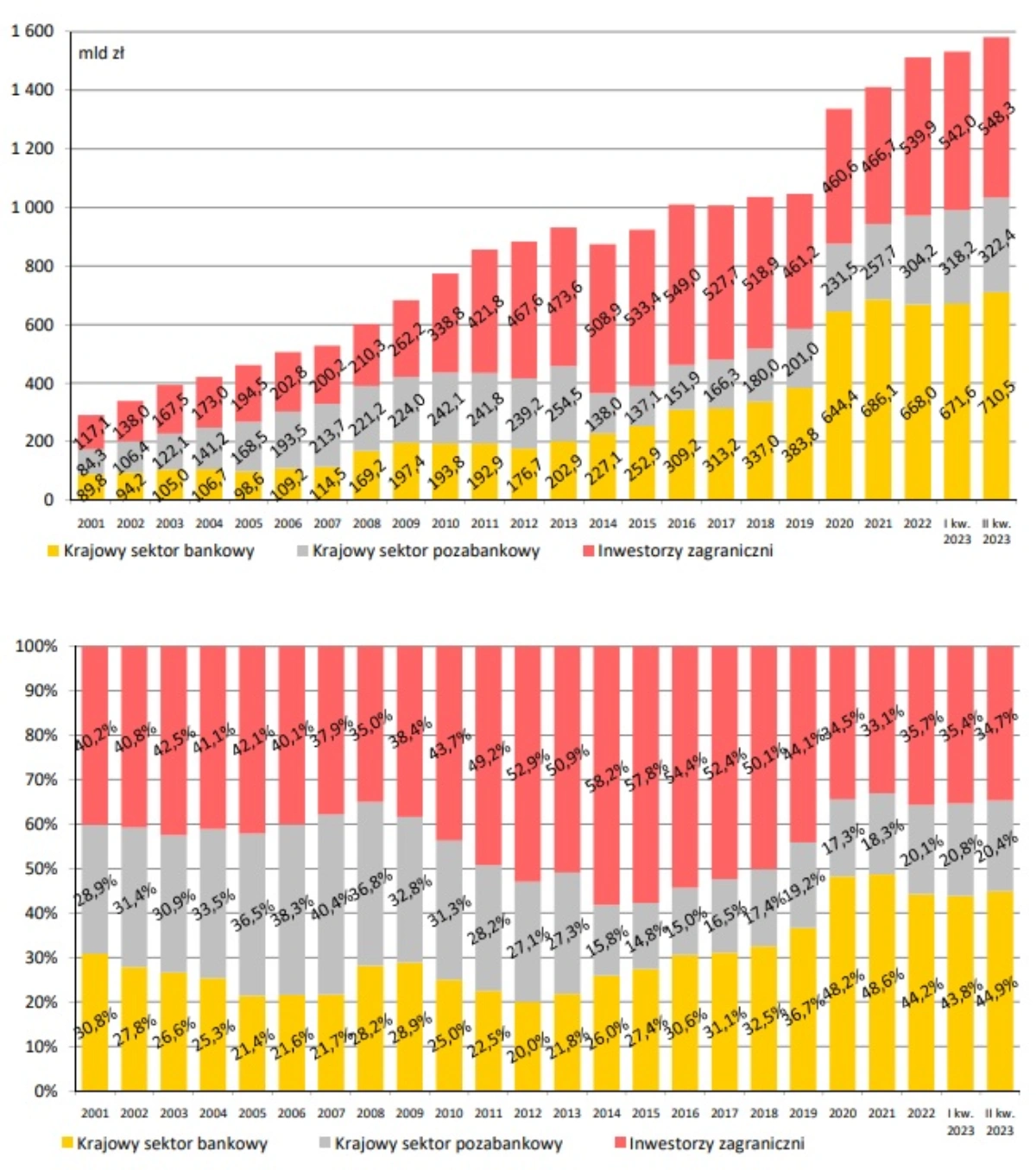

W 2022 roku pierwszy raz od dziesięciu lat ich zaangażowanie w dług państwa spadło o 18 mld zł do 668 mld zł. To zapewne efekt tego, że polskie obligacje, podobnie jak też amerykańskie, czy niemieckie, czy też francuskie w ubiegłym roku po prostu traciły na wartości. W tym roku wartość długu publicznego, który leży sobie w polskich bankach znowu wzrosła do 710 mld zł na koniec czerwca, ale z pewnością doświadczenia z 2022 roku nie zostały zapomniane i wszyscy dziś już wiedzą, że obligacje skarbowe mogą czasami okazać się instrumentem ryzykownym dla posiadacza. Stąd banki nie palą się do tego, aby kupić ich za kolejne setki miliardów.

Więcej o obligacjach detalicznych

Na koniec czerwca, jak wynika ze statystyk Ministerstwa Finansów, inwestorzy zagraniczni mieli w naszym długu ulokowane 548 mld zł (to nie rekord, w 2016 mieli 549 mld zł), zaś „krajowy sektor pozabankowy” miał w swoich portfelach obligacje za 322 mld zł (to akurat rekord).

Upchnięcie wśród tych wszystkich ponad 400 mld zł nowych obligacji, z czego grubo ponad 100 mld zł będzie stanowić zwiększenie zadłużenia (bo reszta to rolowanie, czyli inwestorzy dostają nowe obligacje oddając stare i nie muszą wydawać gotówki), jest oczywiście możliwe, ale może okazać się trudne. Zwłaszcza jeśli czasy okażą się trudne, polska gospodarka nie będzie się żywiołowo rozwijać (a prognozy są takie, że raczej na pewno nie będzie), na Zachodzie będziemy mieć strefę euro w recesji, a na Wschodzie ciągle trwającą wojnę.

W takiej sytuacji popyt na polskie obligacje może okazać się niewystarczający. Zresztą widać to już dziś w notowaniach obligacji „hurtowych” na rynkach finansowych, gdzie ich ceny spadają, a rentowności rosną. Na przykład rentowność obligacji dziesięcioletnich od połowy lipca do dzisiaj wzrosła z okolic 5,4 proc. do blisko 5,8 proc.

Recepta jest więc prosta: trzeba zwiększyć popyt

Najprostszym sposobem na zwiększenie popytu jest zaoferowanie większych pieniędzy. Oczywiście w postaci odsetek od długu, który rząd chce sprzedać. To wprawdzie podniesie koszt obsługi zadłużenia i dodatkowo pogorszy sytuację fiskalną państwa, ale po pierwsze to będzie dopiero później, a po drugie chyba nie ma innego wyjścia. To znaczy wyjście jest, można na przykład zredukować planowane wydatki państwa albo podnieść podatki, ale z powodów politycznych tuż przed wyborami akurat o takich pomysłach nie usłyszymy. Na razie więc skupiamy się na pobudzaniu popytu na polskie obligacje za pomocą perspektywy większych odsetek. I tu właśnie dochodzimy do ostatniej, dziwnej na pierwszy rzut oka decyzji dotyczącej obligacji detalicznych.

Czytaj też: Przedawnienie długu – jakie terminy, dla jakich należności

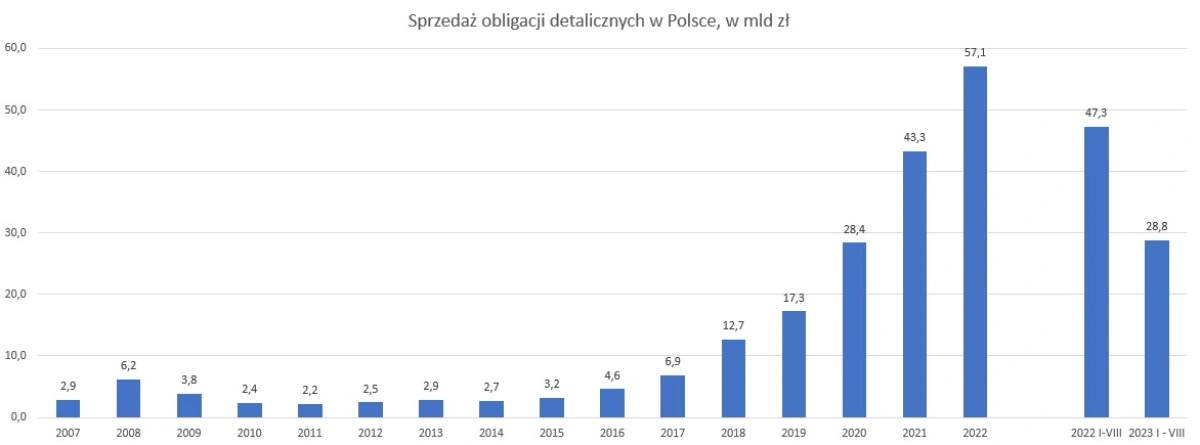

Teraz już ta decyzja w ogóle nie jest dziwna, prawda? Jeśli rząd chce nam ich sprzedawać więcej, musi zaoferować nam lepsze warunki. Do takiego wniosku zapewne doszli w Ministerstwie Finansów obserwując, jak ostatnio sprzedaż obligacji raczej spada. Rekordowego pod tym względem roku 2022 raczej nie uda się pobić. Wtedy sprzedano ich za 57,1 mld złotych, z tego od stycznia do sierpnia była to kwota 47,3 mld zł. W tym roku od stycznia do sierpnia kupiliśmy obligacji detalicznych za 28,8 mld zł, czyli o prawie 20 mld złotych mniej.

Co gorsze, z drugiej strony narastać teraz będzie fala wykupów papierów wyemitowanych w poprzednich latach. W tym roku, zakładając, że wszyscy, którzy kupili obligacje detaliczne trzymają je do wykupu i nie wycofują się z tej inwestycji przed czasem, rząd musi na to wydać 22,8 mld zł (mowa tylko o obligacjach detalicznych, nie o wykupie wszystkich obligacji zapadających w tym roku). W przyszłym roku będzie to 23,3 mld zł. Licząc w tym roku od stycznia do końca sierpnia wykupy obligacji detalicznych kosztowały rząd już 17,1 mld złotych, czyli tak naprawdę wpływy z tego źródła dla rządu to zaledwie 11,7 mld zł.

Czytaj też: Jak głosować poza miejscem zamieszkania?

Obligacje

W danych o sprzedaży obligacji detalicznych za październik zobaczymy, czy oferta na poziomie na przykład 7 proc. w pierwszym roku oszczędzania w przypadku papierów czteroletnich albo 7,25 proc. w przypadku dziesięcioletnich, a w kolejnych latach oprocentowanie na poziomie inflacji plus bonus w wysokości 1,25 punktu procentowego (dla czterolatek), albo 1,5 punktu proc. (dla dziesięciolatek) – zrobi na nas większe wrażenie. Jeśli tak i znów będziemy ich kupować więcej, to rządowi będzie w 2024 roku nieco lżej. A jak nie zrobi, to sytuacja fiskalna państwa zrobi się jeszcze trudniejsza.

W czasach, w których inflacja prawdopodobnie za parę miesięcy spadnie poniżej tych 7 proc., a na podobnie oprocentowane depozyty w bankach nie ma co liczyć, na pewno jest to propozycja warta rozważenia. Niezależnie od tego, jaki rząd będzie te obligacje emitować i jaki rząd będzie musiał je potem odkupić.

Rafał Hirsch – dziennikarz ekonomiczny, nagradzany między innymi przez NBP (Najlepszy dziennikarz ekonomiczny 2008) i Stowarzyszenie Inwestorów Indywidualnych (Heros Rynku Kapitałowego 2012). Współtwórca m.in. TVN CNBC i next.gazeta.pl. Obecnie współpracownik Business Insidera i Tok FM.

Czytaj też: Kasa fiskalna - kiedy jest obowiązkowa?