Czas na podwyżkę stóp procentowych. Jeśli RPP odpuści, złoty wykopyrtnie się nam na amen

Inflacja miała się uspokoić i siedzieć już na smyczy – niby wysoko, ale już bez wierzgania. Ale smycz okazała się z gumy, a inflacja we wrześniu znów skoczyła do poziomów najwyższych od 25 lat. Rada Polityki Pieniężnej ma więc poważny zgryz. Z jednej strony przecież prezes Glapiński na molo obiecał, że już tylko podwyżka o 0,25 pkt proc. i w październiku przestanie się znęcać nad kredytobiorcami. Z drugiej strony czy przy takiej inflacji można siedzieć z założonymi rękami? Zobaczcie, co w środę może zdecydować RPP i jak to wpłynie na raty kredytów.

Rada Polityki Pieniężnej zbierze się w środę 5 października tuż po południu. Okaże się wtedy, czy prezes Glapiński wywiąże się z tzw. traktatu sopockiego, jak nazwano jego konfrontację na molo z działaczką Agrounii. A może sytuacja od tamtej pory na tyle się zmieniła, że słowa z molo już są nieaktualne?

Przypomnę, że prezes Glapiński prognozował wtedy, że czeka nas w Polsce już tylko jedna podwyżka stóp i to symboliczna o 0,25 pkt proc. Był lipiec. W sierpniu nie było posiedzenia decyzyjnego RPP, we wrześniu obiecana na molo podwyżka nastąpiła, a więc w październiku Rada powinna pozostawić stopy bez zmian.

Sęk w tym, że w lipcu prezes NBP, podobnie jak większość ekonomistów, oczekiwał, że inflacja już przestanie rosnąć. W wakacje mieliśmy mieć szczyt, a potem już tylko „płaskowyż”. Niestety we wrześniu inflacja wierzgnęła i to mocno. Ekonomiści spodziewali się, że wzrośnie z 16,1 proc. w sierpniu do najwyżej 16,5 proc. Tymczasem wystrzeliła do 17,2 proc.

Większość ekonomistów jest zdania, że zatrzymanie stóp procentowych na obecnym poziomie (6,75 proc.) jest mało prawdopodobne, ale to ciągle jest możliwe i to scenariusz numer jeden.

Scenariusz numer dwa to kolejna symboliczna podwyżka o 0,25 pkt. proc. Scenariusz numer trzy to mocniejsza reakcja na wrześniowy wyskok inflacji i podwyżka o 0,5 pkt. proc.

I to właściwie na tyle, czwartego scenariusza nie ma, a gdyby Rada podniosła stopy o 0,75 pkt. proc., albo nawet o 1 pkt. proc., to cała Polska zbierała szczękę z podłogi, a kilku ekonomistów mogłoby nawet dostać zawału. Takie zaskoczenie jednak pięknie umocniłoby nam złotego.

Ale wróćmy do tych realnych scenariuszy. Jak mogą one wpłynąć na raty kredytów hipotecznych? Policzył to dokładnie Jarosław Sadowski z Expandera na przykładzie przeciętnego kredytu na 25 lat z marżą 2,21 proc.

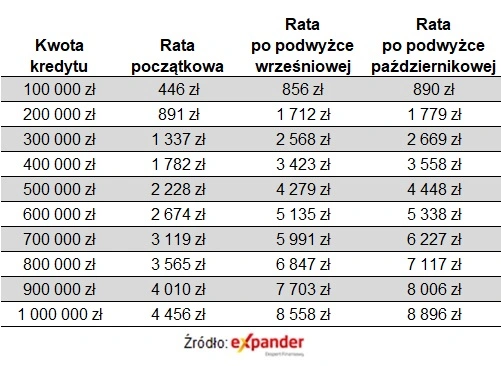

Scenariusz 3. Stopy procentowe rosną o 0,5 pkt. proc. do 7,25 proc.

Rata takiego kredytu na 300 tys. zł jeszcze we wrześniu wynosiła 2568 zł, po październikowej podwyżce wzrośnie do 2669 zł, czyli o 101 zł.

Jeśli kredyt został zaciągnięty w najgorszym możliwym momencie, a więc we wrześniu 2021 r., tuż przed rozpoczęciem cyklu podwyżek stóp, jego początkowa rata wynosiła zaledwie 1337 zł, a to znaczy, że w tym scenariuszu skacze w październiku już o 99 proc. w stosunku do września 2021 r.

W przypadku kredytu na 500 tys. zł rata rośnie z 4279 zł do 4448 zł, czyli o 169 zł. A jeszcze we wrześniu wynosiła 2228 zł.

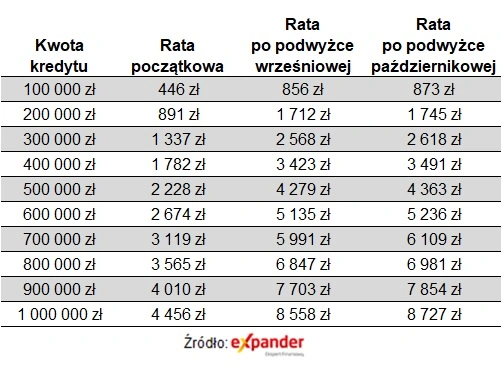

Scenariusz 2. Stopy procentowe wzrosną o 0,25 pkt. proc. do 7 proc.

Rata kredytu na 300 tys. zł wzrasta z 2568 zł do 2618, a więc o 50 zł, a rata kredytu na 500 tys. zł o 84 zł.

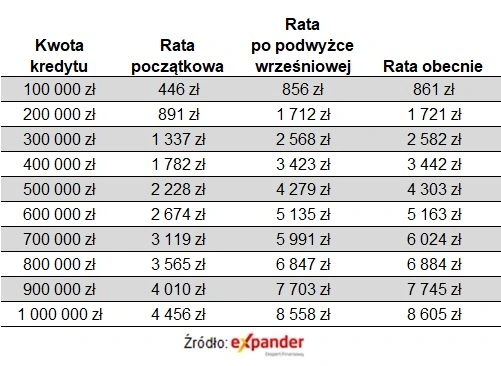

Scenariusz 1. Stopy nie wzrosną, zostaną na poziomie 6,75 proc.

Co wtedy? Ha! Raty i tak rosną, bo rośnie WIBOR. Z wyliczeń Jarosława Sadowskiego wynika, że o ile rata kredytu na 300 tys. zł po wrześniowej podwyżce stóp wynosiła 2568 zł, o tyle obecnie, mimo, że jesteśmy jeszcze przed kolejnym ruchem RPP, rata wynosi 2582 zł, czyli o 14 zł więcej.

W przypadku kredytu na 500 tys. zł różnica to 24 zł.

Cóż, WIBOR wyprzedzający przyszłość ewidentnie wycenia, że stopy procentowe w Polsce wzrosną. Na dzień przed decyzją RPP WIBOR 3M wynosi 7,28 proc, a WIBOR 6M 7,43 proc. I widać wyraźnie, że stawki te zaczęły znowu mocno rosnąc pod sam koniec września.

Nie, to nie złodziejstwo, to procent składany

Przy okazji jeszcze mała kalkulacja. Oczywiście wyższe raty ciążą każdemu portfelowi. Ale jest coś gorszego – świadomość, że mimo rosnących rat, kredyt hipoteczny spłaca się przy wysokich stopach procentowych wolniej. Znacznie wolniej. Tak wolno, że krew zalewa tych, co te kalkulacje znają.

Przy kredycie na 300 tys. zł zaciągniętym przy historycznie niskich stopach procentowych z raty, która wynosiła 1337 zł, 727 zł szło na spłatę kapitału, a na spłatę odsetek 610 zł. Teraz rata tego samego kredytu wynosi 2582 zł, ale z tego tylko 273 zł pomniejsza nasze zadłużenie. Cała reszta to odsetki dla banku, które stanowią niemal 90 proc. raty. Na tym właśnie polega procent składany.

Tak czy inaczej, powinniście raczej trzymać kciuki, żeby Rada w środę stopy procentowe podniosła, bo jak nie, złoty dostanie ostry łomot, a i tak jest już solidnie pobijany.