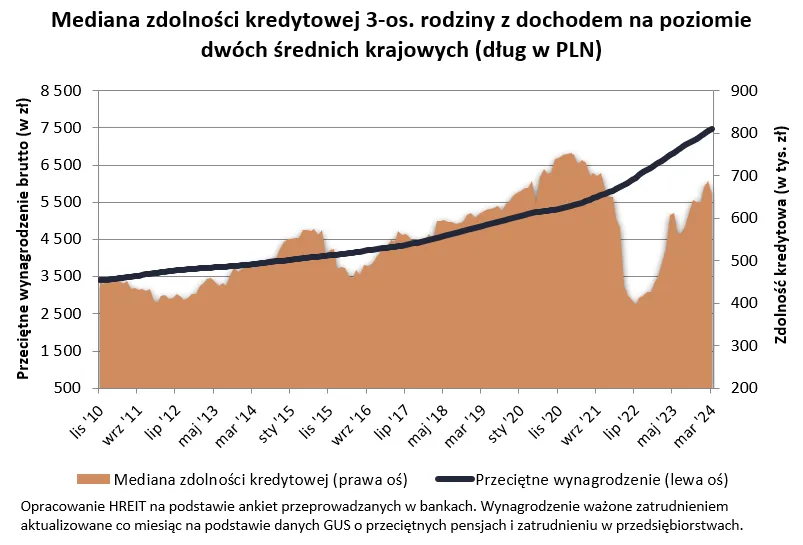

Rośnie zdolność kredytowa Polaków, ale nie w tym miesiącu. Z najnowszych danych zebranych przez HREIT w marcu 2024 r. wynika, że rodzina 2+1 dysponująca dwiema pensjami na poziomie średniej krajowej może pożyczyć na zakup mieszkania średnio 657 tys. zł. Mimo to jest to o 4 proc. mniej niż jeszcze przed miesiącem, kiedy banki oferowały średnio 687 tys. zł.

Zdolność kredytowa Polaków rośnie systematycznie od drugiej połowy 2022 r. Od tego czasu jej wysokość bardzo skoczyła. Jeszcze w lipcu 2022 r. trzyosobowa rodzina dysponująca dwiema średnimi krajowymi mogła pożyczyć w banku na zakup mieszkania mniej niż 400 tys. zł. Teraz, zgodnie z najnowszymi danymi HREIT, taka przykładowa rodzina może liczyć średnio niemal na 657 tys. zł.

Od hipotecznej posuchy z 2022 r. zanotowaliśmy więc już wzrost o prawie o 66 proc. - komentuje Bartosz Turek, główny analityk HRE Investment Trust.

Banki bardziej szczodre były w lutym

W marcu banki oferują średnio o 30 tys. zł mniej niż jeszcze w lutym 2024 r. Z czego to wynika? Bartosz Turek wyjaśnia, że pomimo dynamicznie rosnących wynagrodzeń i faktu, że większość przebadanych przez HREIT instytucji zadeklarowała chęć pożyczenia na zakup mieszkania kwoty większej niż przed miesiącem, to jednak obliczona przez mediana zdolności kredytowej spadła wobec wyniku z lutego 2024 roku.

W marcu wynik był o 4 proc. niższy niż przed miesiącem. W żadnym wypadku nie należy jednak wyciągać z tego wniosku, że proces dynamicznej odbudowy zdolności kredytowej się zakończył. Jeden odczyt to za mało, aby w niwecz obrócić trend, który obserwujemy już od ponad 1,5 roku. Co więcej, nie brakuje argumentów, aby uznać, że marcowy wynik jest zaburzony efektami statystycznymi, a nie wynika ze zmian, które faktycznie odczuć mogliby potencjalni kupujący - tłumaczy ekspert.

I wskazuje, że gorsze dane za marzec mają dwa źródła: nie zawsze na ankietę HREIT odpowiadają co miesiąc te same banki, a także to, że w w marcu dwie instytucje znacząco obniżyły wobec poprzedniego miesiąca deklarowaną zdolność kredytową.

To także wyraźnie zaniżyło wynik naszego marcowego badania. Na niewiele zdało się to, że w aż siedmiu badanych instytucjach przykładowa rodzina mogła liczyć na większy kredyt niż przed miesiącem - dodaje Turek.

Więcej o zakupie mieszkania przeczytasz na Bizblog.pl:

Płace w górę, zdolność kredytowa również

Zdolność kredytowa odbudowuje się dzięki rosnącym płacom i jest obecnie niewiele mniejsza niż we wrześniu 2021 r., po którym nastąpiła seria podwyżek stóp procentowych.

Jest to o tyle ważne, że przecież wtedy kredyty mieszkaniowe były najtańsze w historii. Ich oprocentowanie było na poziomie zaledwie 2-3 proc. Dziś średnie oprocentowanie to około 7-8 proc. - wynika z danych NBP. Kredyty są więc dziś 2-3 razy droższe niż w 2021 r., a konkretnie jeszcze przed podwyżkami stóp procentowych. Mimo tego aktualnie deklarowana zdolność kredytowa naszej przykładowej rodziny jest trochę tylko mniejsza niż we wrześniu 2021 r., kiedy stopy procentowe wciąż były najniższe w historii - tłumaczy Bartosz Turek.

Rosnące płace przekładają się również na zdolność kredytową przykładowej rodziny 2+1 z dwiema średnimi pensjami krajowymi, które rosną od miesięcy. Z danych GUS wynika, że od września 2021 r. przeciętne wynagrodzenie brutto w sektorze przedsiębiorstw wzrosło w Polsce o ponad 30 proc. A wyższe zarobki pozwalają pożyczyć w banku więcej.

W efekcie, bazując na danych dostarczonych przez instytucje udzielające kredytów mieszkaniowych widzimy, że rosnące płace niemal zamortyzowały nam już fakt, że oprocentowanie kredytów jest dziś 2-3 razy wyższe niż przed podwyżkami stóp procentowych - mówi ekspert.

Prognozy są optymistyczne: wynagrodzenia mają rosnąć

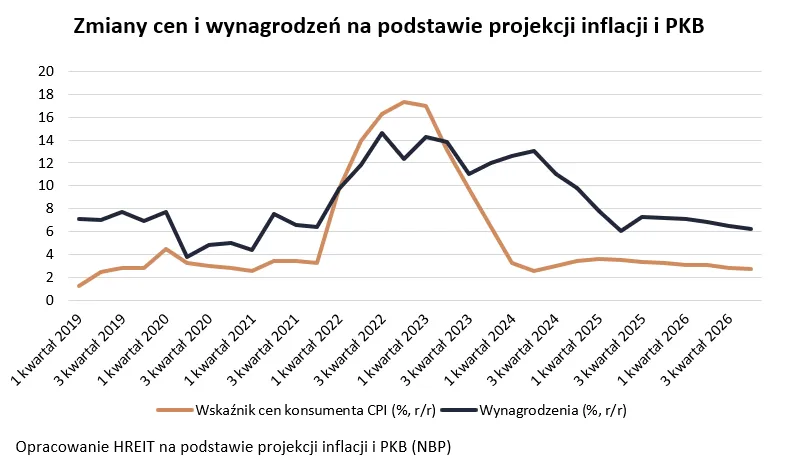

I przypomina, że prognozy sugerują, że korzystny trend rosnących płac zostanie utrzymany.

Nawet więcej, w najbliższych miesiącach wynagrodzenia mają rosnąć nie tylko bardzo szybko w ujęciu nominalnym, ale też realnym. Po potrąceniu inflacji siła nabywcza naszych płac ma rosnąć w tempie niewidzianym od co najmniej kilkunastu lat – sugeruje najnowsza projekcja inflacji i PKB przygotowana przez analityków NBP. To powinno pozytywnie wpływać na zdolność kredytową Polaków oraz to, że coraz więcej z nas będzie sobie w stanie kupić wymarzone „M” - ocenia ekspert.

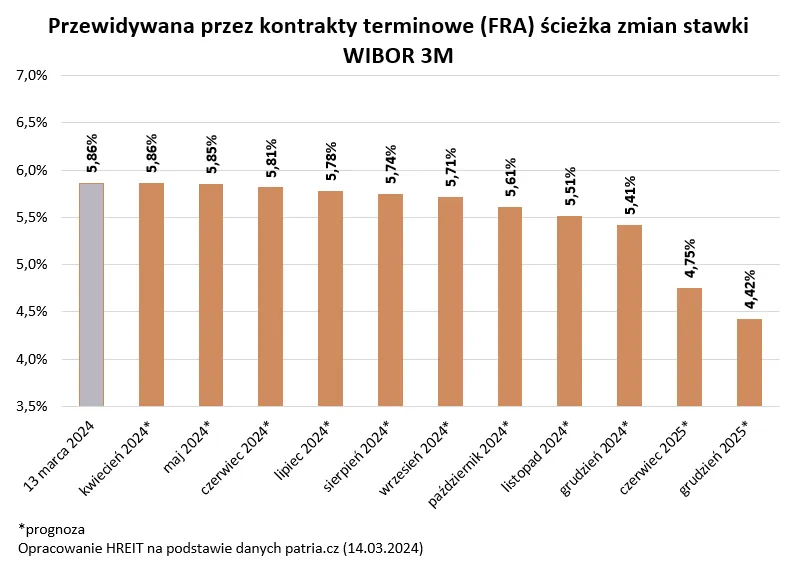

I zwraca uwagę również na stopy procentowe i spodziewane dalsze cięcia.

Chociaż oczekiwania odnośnie łagodzenia polityki monetarnej są dziś znacznie mniejsze niż jeszcze na początku roku, to wciąż gracze rynkowi obstawiają, że w bieżącym roku RPP może obniżyć stopy procentowe łącznie o 25-50 pb. Kontynuacji, a nawet przyspieszenia tych zmian możemy spodziewać się w 2025 r. Jeśli przewidywania te się sprawdzą, to w bieżącym roku zdolność kredytowa z samego tylko powodu spadku oprocentowania kredytów wzrosnąć może o 3-5 proc., a w roku 2025 o kolejnych blisko 10 proc. - wskazuje Bartosz Turek.

Który bank udzieli najwyższego kredytu na zakup mieszkania?

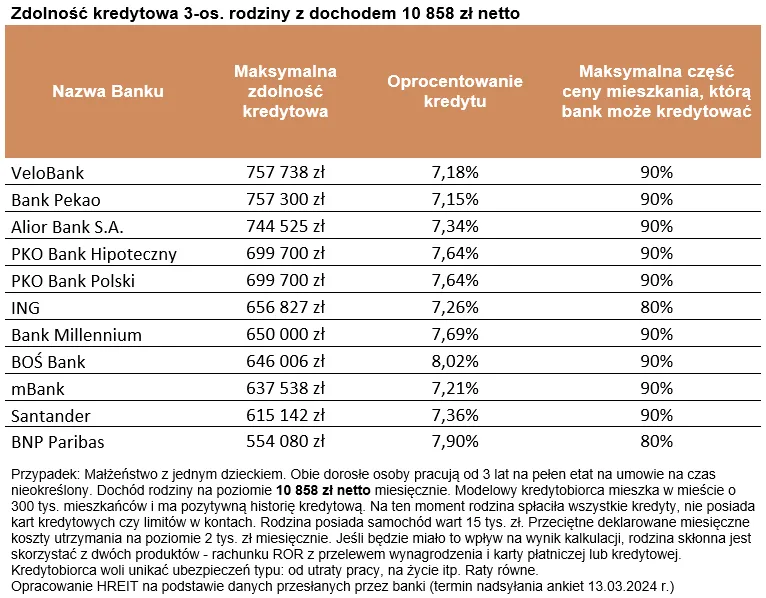

Aktualne dane HREIT wskazują, że nasza przykładowa rodzina może pożyczyć przeciętnie 657 tys. zł.

Dla poprawnej interpretacji tego wyniku należy dodać, że liczba ta jest medianą. To znaczy, że połowa instytucji deklarowała możliwość pożyczenia na zakup mieszkania większej kwoty, a połowa mniejszej. W efekcie część instytucji, oszacowała zdolność kredytową przykładowej familii na około 700 tys. zł albo nawet więcej - mówi ekspert.

Na udzielenie kredytu na ponad 700 tys. zł w marcu 2024 r. są gotowe trzy banki. Najwięcej pożyczy VeloBank - 757 738 zł. Na drugim miejscu znalazł się Bank Pekao z kredytem na 757 300 zł, a na trzecim Alior Bank - 744 525 zł.

Przy tym warto też zwrócić uwagę na instytucje oferujące naszej rodzinie mniejszą zdolność kredytową, bo na przykład w zamian za stawianie wyższych wymagań mogą być skłonne zaproponować tańszy kredyt, szybki proces udzielania kredytu lub preferencje dla konkretnych grup zawodowych czy budownictwa energooszczędnego - przypomina Bartosz Turek.

Jeśli chcesz sprawdzić warunki kredytów hipotecznych w bankach, które wzięły udział w ankiecie, kliknij w konkretną nazwę organizacji: