PZU i Bank Pekao ogłosiły plan połączenia, który ma doprowadzić do utworzenia największej grupy finansowej w Polsce. Eksperci mówią o potencjalnym liderze GPW.

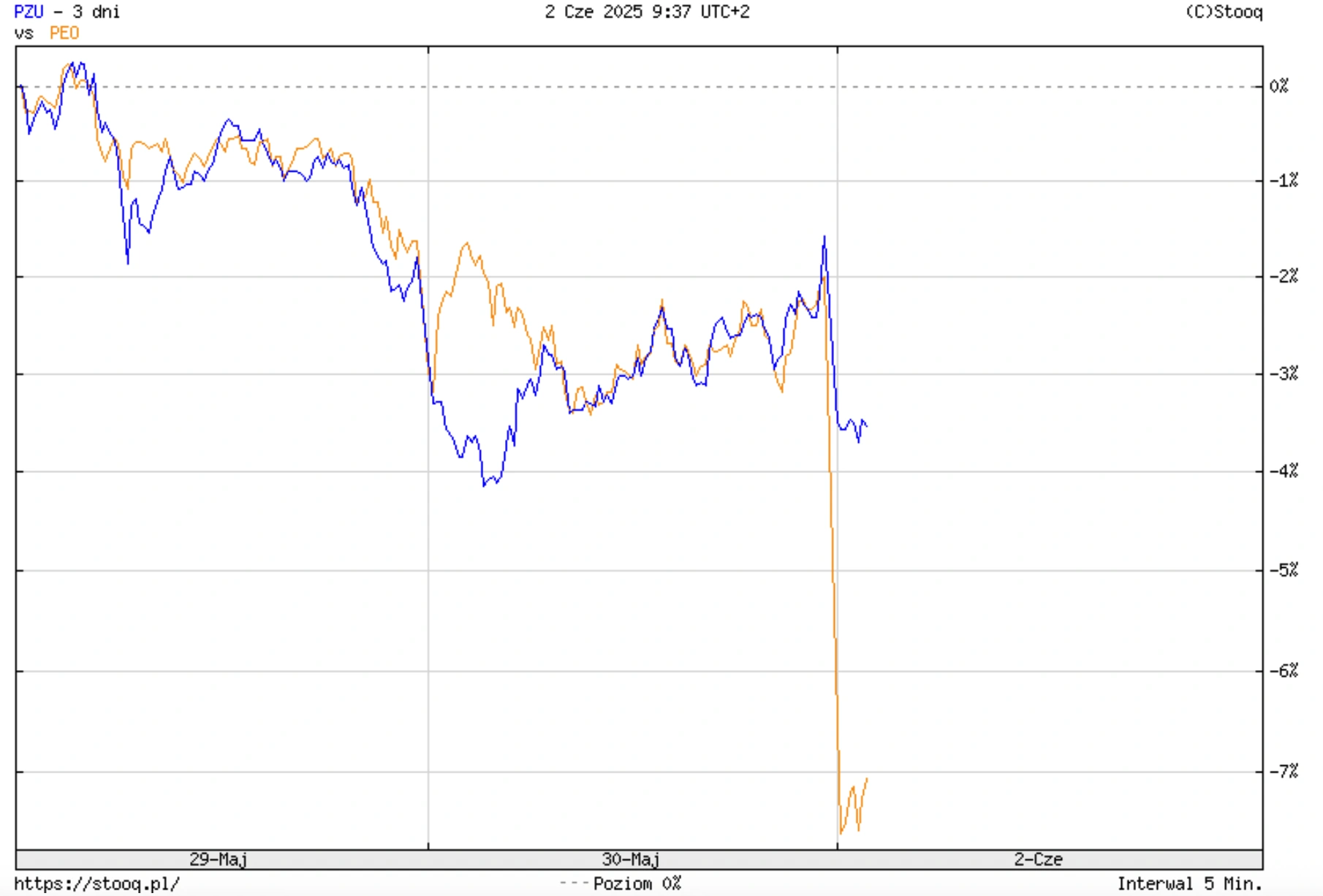

PZU i Bank Pekao ogłosiły plan połączenia i utworzenia nowej grupy bankowo-ubezpieczeniowej. Informacja, która trafiła na rynek 3 czerwca, od razu wywołała reakcję inwestorów – akcje Banku Pekao straciły na zamknięciu sesji 5,6 proc., a PZU 2 proc.

To, co najciekawsze dla inwestorów, plan przewiduje połączenie obydwu podmiotów. W wyniku czego powstałby, jak na nasze lokalne warunki, finansowy gigant i niekwestionowany lider kapitalizacji na GPW – skomentował Marcin Mierzwa, analityk Stooq.pl.

Połączenie przez restrukturyzację

Zgodnie z podpisanym memorandum, PZU ma zostać przekształcone w strukturę holdingową, w ramach której działalność ubezpieczeniowa będzie prowadzona przez nowo utworzoną, w 100 proc. zależną spółkę. Spółka holdingowa miałaby następnie połączyć się z Bankiem Pekao. Nowa grupa ma działać w oparciu o dotychczasowe marki – PZU w ubezpieczeniach i Pekao w bankowości – przy zachowaniu odrębnych modeli operacyjnych.

Prezes Banku Pekao, Cezary Stypułkowski, uważa, że połączenie PZU i Pekao to szansa na stworzenie podmiotu liczącego się w w Europie.

Pozwoli nam to istotnie zwiększyć zdolność do kredytowania polskiej gospodarki – wskazuje prezes zarządu Banku Pekao Cezary Stypułkowski.

To projekt, który wykracza poza reorganizację

Marki PZU i Pekao warte są śmiałej wizji odpowiadającej ich potencjałowi i ambicjom. Rozpoczynamy realizację projektu, którego znaczenie wykracza poza kwestię wewnętrznej architektury naszej grupy – podkreśla Andrzej Klesyk, p.o. prezesa PZU.

Jak dodaje, nowa struktura pozwoli stworzyć bardziej przejrzysty, odporny i zdywersyfikowany podmiot, który będzie mógł lepiej wspierać rozwój gospodarczy – m.in. w obszarach takich jak obronność, energetyka czy nowe technologie.

Wspólna strategia, większa skala działania

Połączenie ma – według szacunków – uwolnić od 15 mld do 20 mld zł nadwyżek kapitałowych i zwiększyć zdolność kredytową grupy o 200 mld zł. Uproszczenie struktury właścicielskiej i lepsze wykorzystanie synergii w bancassurance to kolejne cele planowanej transformacji.

Zarządy zapewniają, że plan został uzgodniony z głównym akcjonariuszem – Skarbem Państwa – i wpisuje się w politykę wspierania krajowych instytucji finansowych o strategicznym znaczeniu.

Więcej wiadomości dotyczących biznesu