Oprocentowanie obligacji w lipcu nie spadnie po raz kolejny. To może świadczyć o tym, że i RPP w lipcu jednak nie obniży stóp, a przynajmniej resort finansów tak myśli.

Można było się ostatnio przyzwyczaić do tego, że z miesiąca na miesiąc zwolennicy obligacji skarbowych będą mieli coraz trudniejsze życie. Mamy za sobą bowiem dwie obniżki oprocentowania – oferta pogorszyła się w maju i czerwcu.

Dobre informacje dla oszczędzających

Ale wiemy już, że MF na razie wstrzymuje się z dalszym obniżaniem oprocentowania obligacji skarbowych, co dla oszczędzających jest pewną ulgą. Ile można zarobić na obligacjach kupionych w lipcu?

- obligacje trzymiesięczne mają oprocentowanie stałe i te kupione w lipcu dadzą zarobić 3 proc. w skali roku;

- obligacje roczne sprzedawane w lipcu będą w pierwszym miesiącu oprocentowane na 5,25 proc., a w kolejnych miesiącach będzie to stopa referencyjna (obecnie 5,25 proc.);

- obligacje dwuletnie w pierwszym miesiącu będą oprocentowane na 5,4 proc., a w kolejnych miesiącach stopa referencyjna + 0,15 proc. marży;

- oprocentowanie obligacji trzyletnich jest stałe przez cały okres i wyniesie 5,65 proc.;

- oprocentowanie obligacji czteroletnich, które jest zależne od inflacji, wyniesie w pierwszym roku 6 proc., a w kolejnych latach stopa inflacji + marża 1,5 proc.;

- oprocentowanie obligacji dziesięcioletnich, również zależnych od inflacji, w pierwszym roku wyniesie 6,25 proc., a w kolejnych latach inflacja + 2 proc. marży.

Jeśli bierzecie pod uwagę zakup obligacji, a macie dzieci, czyli jesteście beneficjentami świadczenia 800+, możecie kupić szczególnie opłacalny rodzaj obligacji, obligacje rodzinne:

- sześcioletnie, indeksowane inflacją, które w pierwszym roku dadzą zarobić 6,2 proc., a w kolejnych latach inflacja + marża 2 proc.;

- dwunastoletnie, również indeksowane inflacją, które w pierwsze roku dadzą zarobić 6,5 proc., a w kolejnych latach inflacja + marża 2,5 proc.

Więcej wiadomości na temat pieniędzy można przeczytać poniżej:

Złe znaki dla kredytobiorców

To, że oprocentowanie obligacji w ofercie lipcowej nie spadnie, to jedna informacja - dobra dla oszczędzających. Ale wynika z niej druga, bo taka decyzja MF może oznaczać, że resort nie spodziewa się decyzji RPP o obniżce stóp procentowych w lipcu - a to z kolei zła informacja dla kredytobiorców.

Skąd ten wniosek? Zwykle bywało tak, że najpierw to RPP podejmowała decyzję o zmianie wysokości stóp, a dopiero potem w reakcji na to Ministerstwo Finansowo zmieniało oprocentowanie obligacji w ofercie na kolejny miesiąc.

Ostatnio jednak było odwrotnie - to MF najpierw pod koniec kwietnia podjął decyzję o pogorszeniu oprocentowania obligacji sprzedawanych w maju, a RPP dopiero w pierwszych dniach maja zdecydowała o pierwszej od półtora roku obniżce stóp procentowych.

MF zatem wyprzedzało ruchy Rady. To sugeruje, że resort finansów nie spodziewa się decyzji o obniżce stóp w lipcu. Choć reszta świata ekonomicznego jej wcale nie wyklucza. Zresztą nie tylko MF ma „przeczucia” co do spowolnienia obniżek stóp. Kontrakty terminowe FRA, które przewidują, jak będzie w przyszłości notowany WIBOR, też ostatnio odbiły w górę.

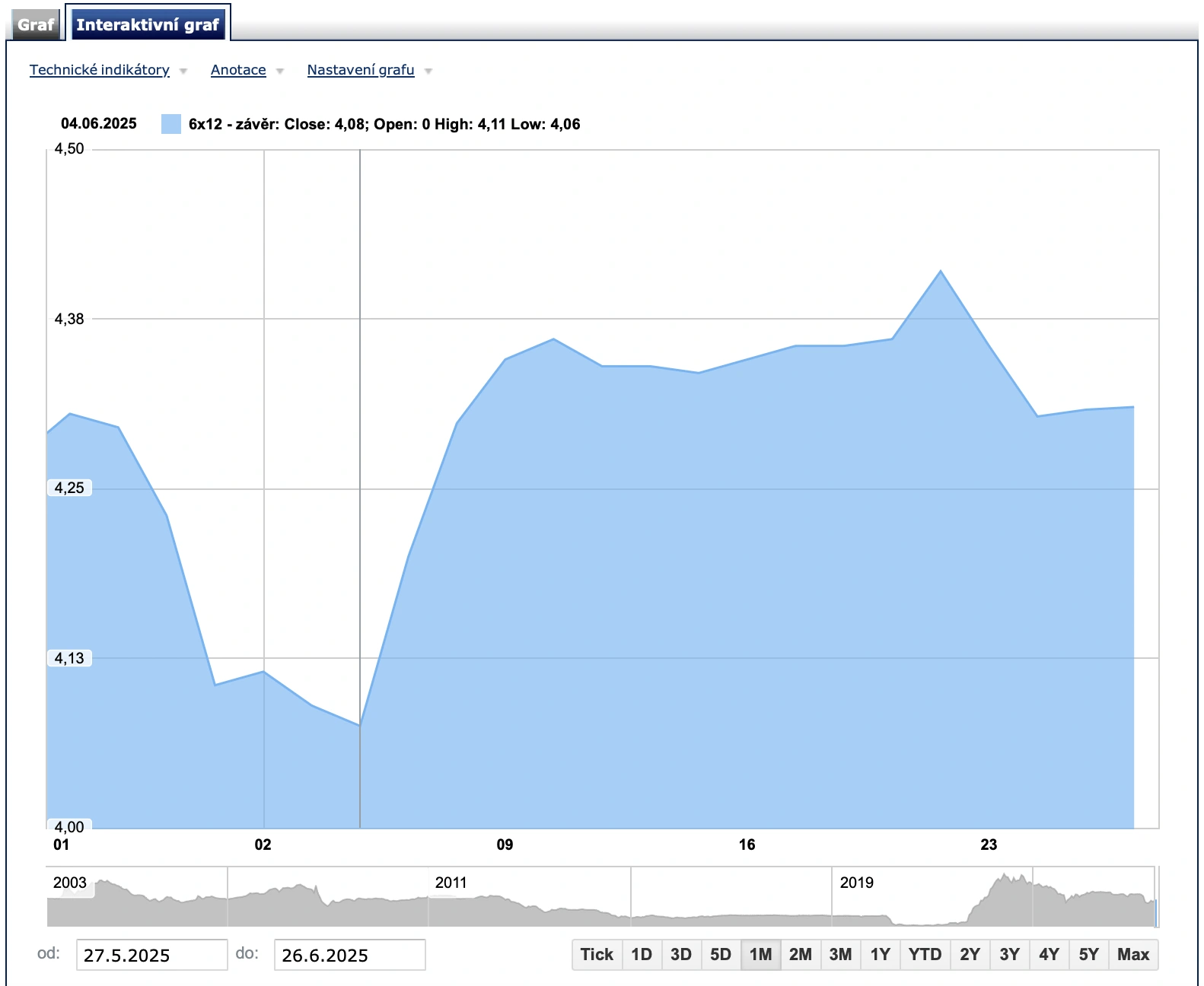

Kontrakt FRA 6x12, który widzicie na obrazku powyżej, mówi o tym, jak będzie kształtował się zdaniem rynku WIBOR 6M za sześć miesięcy. Ewidentnie z początkiem czerwca rynek zweryfikował swoje zdanie i prognoza dla WIBOR 6M poszła w górę. Co to znaczy?

Jeśli FRA 6x12 26 czerwca miał wartość 4,3 proc., to oznacza, że aktualnie rynek ocenia, że na koniec 2025 r. stopy procentowe w Polsce spadną o niecały 1 pkt proc. A jeszcze na początku czerwca w cenie była obniżka raczej o 1,25 pkt proc.

Nie przywiązujcie się jednak do tych wartości zanadto - kontrakty FRA zmieniają się jak na karuzeli i bardzo często przeszacowują to, co naprawdę się wydarzy.