„Puls Biznesu”: InPost jest na sprzedaż. Allegro pod presją po spektakularnym debiucie na GPW

Właściciele InPostu chcą sprzedać tę spółkę, wykorzystując doskonałą koniunkturę na jej usługi paczkomatowe i kosmiczną wycenę giełdową Allegro, jej strategicznego partnera. „Puls Biznesu” pisze, że do walki o InPost z Allegro staną globalne fundusze inwestycyjne. To może oznaczać bardzo wysoką wycenę firmy Rafała Brzoski.

Załamanie gospodarcze wywołane pandemią koronawirusa i niepewność, co przyniosą kolejne miesiące, a nawet lata, nie jest dobrym momentem na sprzedaż większości firm. Co innego z biznesami, dla których kryzys tradycyjnej gospodarki to jak odkręcenie kurka z tlenem.

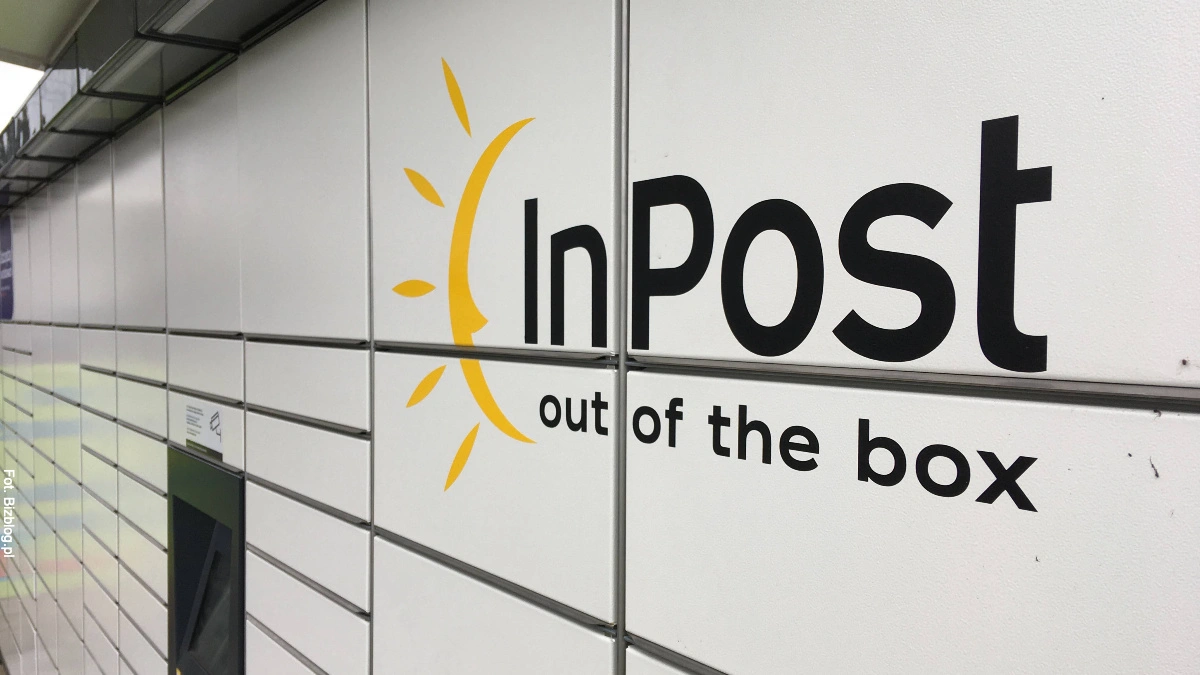

Jedną z tych firm jest InPost, pionier systemu dystrybucji przesyłek opartego na automatach paczkowych. Posługująca się zastrzeżoną nazwą „paczkomaty” firma zanotowała gwałtowny wzrost popytu na swoje usługi, gdy na wiosnę rząd wprowadził lockdown, a Polacy rzucili się na zakupy w sieci.

InPost może być wart prawie 10 mld zł

O tym, że główny właściciel InPostu, fundusz inwestycyjny Advent szuka nabywcy dla spółki, napisał Bloomberg już pod koniec września, a do doradzania w procesie sprzedaży spółki zatrudnili Citigroup. Spodziewana wycena spółki? 2 mld euro, czyli ponad 9,2 mld zł.

Byłaby to niewiarygodnie wysoka wycena, biorąc pod uwagę fakt, że w 2017 roku Advent ściągnął z warszawskiej giełdy spółkę-matkę InPostu, czyli Integer przy wycenie nieco powyżej 400 mln zł. Te trzy lata w historii firmy założonej przez Rafała Brzoski dzieli jednak prawdziwa przepaść.

Tysiąc paczkomatów w miesiąc

Spółka w 2017 roku około 2,5 tys. paczkomatów oraz problemy z zadłużeniem i finansowaniem rozwoju, a dziś ma ponad 9 tysięcy maszyn (ostatni tysiąc postawiono w miesiąc!) i najprawdopodobniej bardzo dobrą sytuację finansową – nie wiemy tego na pewno, bo po opuszczeniu giełdy nie musi już regularnie publikować raportów finansowych.

Najważniejszą zmianę w sytuacji InPostu można streścić jednym słowem: Allegro. Gigant e-commerce nie tylko stał się partnerem strategicznym tej spółki, inwestując w system darmowych (od sumy zakupu 40 zł) przesyłek. InPost jest filarem usługi Smart, a firmy niedawni przedłużyły umowę o współpracy na siedem lat.

Allegro ma prawo pierwokupu

O tym, jak ważnym partnerem dla Allegro jest InPost, dobitnie świadczy umowa, jaką we wrześniu serwis e-commerce podpisał z luksemburskim podmiotem AI Prime, którego należy grupa Integer (Advent ma w niej 70 proc., a Rafał Brzoska 30 proc. udziałów). Allegro zagwarantowało sobie w niej prawo pierwokupu.

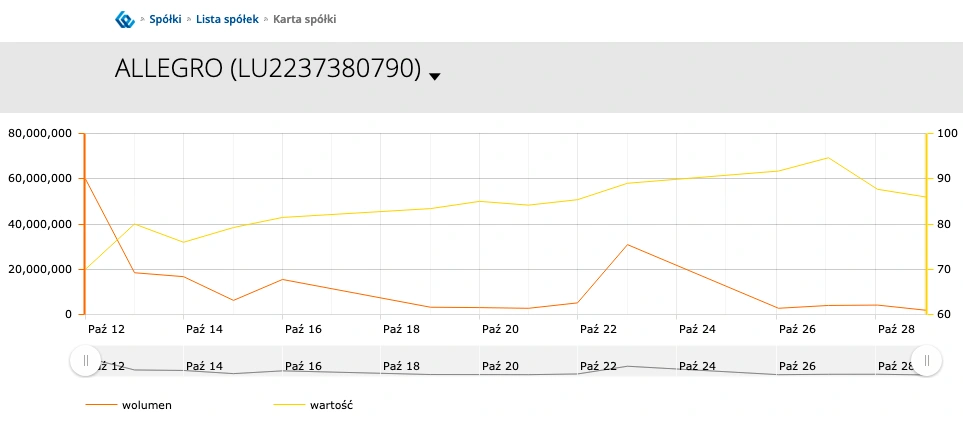

Drugim czynnikiem związanym z Allegro, który potencjalnie przyczynia się do wzrostu wyceny InPostu, jest wycena serwisu e-commerce po debiucie na GPW, która w pewnym momencie przekroczyła pułap 100 mld zł. Akcje Allegro zdrożały ponad dwukrotnie wkrótce po debiucie giełdowym, co pokazało, że rynek widzi olbrzymi potencjał rozwoju spółek z branży e-handlu.

Allegro może w pewnym sensie paść ofiarą swojego sukcesu, ponieważ właściciele InPostu mogą zdecydować się na bardzo agresywną wycenę spółki w ofercie sprzedaży. Właściciele InPostu doskonale wiedzą, że bez systemu dystrybucji w postaci gęstej sieci paczkomatów Allegro popadłoby w spore kłopoty.

Jak pisze „Puls Biznesu”, na wysoką cenę Allegro mogą także naciskać wielkie fundusze inwestycyjne, które miałyby chcieć doprowadzić do tego, by gigant e-commerce przepłacił za sieć paczkomatów. Według źródeł gazety w grze są takie potęgi wśród funduszy private equity jak Blackstone, CVC czy Hellman & Friedman.

Żadna z zainteresowanych stron nie komentuje doniesień o planowanej sprzedaży InPostu.