14 września wchodzą w życie przepisy wprowadzające w życie dyrektywę PSD2. Wielu klientów wkurzy się, nie mogąc zalogować się do banu, tak jak do tej pory.

Nieważne, czy jesteś klientem PKO Banku Polskiego, ING Banku Śląskiego, Alior Banku, Idea Banku, Banku Millennium, Pekao SA, czy jeszcze jakiegoś innego. Pewne jest, że już dostałeś albo zaraz dostaniesz informacje o nadchodzących zmianach, które wchodzą w życie 14 września.

Ale tym razem to nie jest żadna bankowa kosmetyka, do której zdążyliśmy się przyzwyczaić na przestrzeni lat. W tym przypadku sprawa jest znacznie poważniejsza. Takich modyfikacji bankowość elektroniczna jeszcze w swojej historii nie przechodziła. Wszystko za sprawą dyrektywy UE PSD2.

PSD2 - silne uwierzytelnienie

Najważniejszą zmianą z punktu widzenia klientów jest tzw. silne uwierzytelnienie. Nie obejdziemy się już bez niego w przypadku dokonywania niektórych transakcji w sklepach internetowych, ale też przy pomocy zwykłych terminali i korzystając z bankowości internetowej oraz mobilnej.

Do tej pory najczęściej z silnym uwierzytelnieniem w świecie finansów spotykaliśmy się w przypadku zakupów w sieci za pomocą kary. Żeby dokończyć transakcję, musimy wtedy podać dodatkową informację: numer karty albo np. kod CVC2/CVV2.

Za sprawą dyrektywy PSD2 przyjdzie nam z takim mechanizmem stykać się zdecydowanie częściej. Przy wielu okazjach będziemy musieli uwierzytelnić się za pomocą co najmniej dwóch z trzech sposobów: przy pomocy naszej wiedzy (hasło, numer klienta), sprzętu jaki posiadamy (telefon komórkowy) oraz biometrii (identyfikacja twarzy, odcisk palca).

Najczęściej po udanym zalogowaniu będziemy poproszeni o potwierdzenie tego przy pomocy kodu z przysłanego SMS-a albo z poziomu aplikacji mobilnej banku.

PSD2 a bankowość elektroniczna

To jedna z ważniejszych pozycji w informacjach, jakie od paru tygodni banki wysyłają do swoich klientów. Chodzi o nowy sposób logowania do bankowości elektronicznej, co spowodowane jest właśnie silnym uwierzytelnieniem.

To wcale nie znaczy, że za każdym razem logując się na swoje konto będziemy proszeni o dodatkowe uwierzytelnienie. Tak się jednak stanie, jak zrobimy to pierwszy raz po 14 września; jak zalogujemy się kolejny raz, nie rzadziej niż raz na 90 dni oraz w przypadku uzyskiwania dostępu do danych wrażliwych (dane osobowe, adresy).

PSD2, czyli płatności zbliżeniowe mniej wygodne

Czy nam się to podoba, czy nie czasy płatności zbliżeniowych bez konieczności podawania kodu PIN musimy ostatecznie pożegnać. Dyrektywa PSD2 wprowadza zasady, przez które kod PIN będziemy musieli podawać po pięciu następujących po sobie transakcjach zbliżeniowych. Bez względu na kwotę. Dotyczy to także jak najbardziej płatności BLIK. Nie inaczej w przypadku mobilnych płatności zbliżeniowych, kiedy cyfrowy odpowiednik kary płatniczej jest zapisany w smartfonie. Sama zaś transakcja realizowana jest przy pomocy aplikacji bankowej lub takiego portfela mobilnego jak Google Pay.

PSD2 a Apple Pay

Na silne uwierzytelnienie, związane z dyrektywą PSD2, nie będą za to narzekać korzystający z Apple Pay. Oni przecież takiego uwierzytelnienie używają od początku. Wszystko za sprawą biometrii. Przy okazji płatności mobilnej transakcję dodatkowo uwierzytelniają za sprawą Touch ID (odcisk palca) lub Face ID (skanowanie twarzy).

Zmiany będą dotyczyć wszystkich banków i tak naprawdę najlepiej skontaktować się ze swoim i poznać ich pełny zakres. Np. w Alior Banku przy tej okazji dojdzie do skrócenia trwania sesji do 5 minut. W Pekao jedną z metod weryfikacji (oprócz aplikacji mobilnej PeoPay) będzie kod SMS - dla większości kont płatne 20 groszy. Do kieszeni nie będą musieli sięgnąć posiadacze Konto Świat Premium, Eurokonto Premium Plus, Eurokonto Prestiżowe, Eurokonto Srebrne (do 10 szt. SMS-ów), Eurokonto MAX, Eurokonto Złote, Eurokonto Private Banking.

W Banku Pocztowym klienci będą mieli do dyspozycji indywidualny numer identyfikacyjny, a w Banku Ochrony Środowiska - BOŚtokena. Z kolei klienci Getin Banku zalogują się do bankowości mobilnej m.in. za pomocą znaku graficznego. Idea Bank ząś wprowadza dla klientów indywidualnych i firmowych obowiązek dodania urządzenia do zaufanych. Wtedy na nich można zalogować się za pomocą biometrii, kodu PIN lub znaku graficznego.

W ING Banku Śląski system bezpieczeństwa ma na bieżąco analizować sytuację i decydować, czy w danym przypadku potrzebna jest podwójna autoryzacja. Klienci Santander Bank Polska logując się do bajkowości internetowej będą mogli skorzystać m.in. z podpisu mobilnego. A w mBanku zdecydowano o rezygnacji z listy haseł jednorazowych, służących dotychczas do potwierdzania operacji.

Ostrzeżenie KNF

Na specjalny komunikat dotyczący dyrektywy PSD2 zdecydowała się Komisja Nadzoru Finansowego, która zwraca uwagę, że wprowadzane modyfikację mogą stać się okazją dla przestępców. Dlatego zaleca ostrożność. Na stronie KNF czytamy:

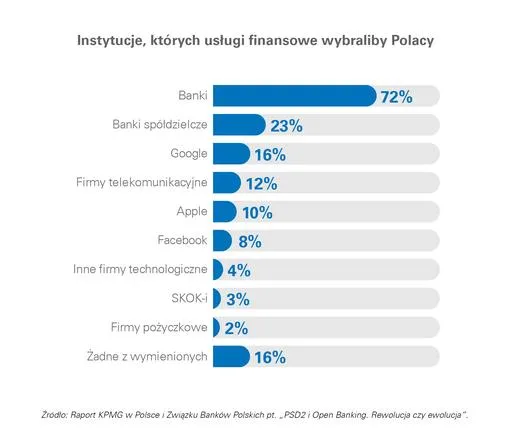

Będzie wielka migracja kont bankowych?

Wg ekspertów firmy doradczej Deloitte w Polsce ponad 5 mln użytkowników jeszcze korzysta z tradycyjnych kanałów, ale coraz chętniej zerkają w stronę bankowości internetowej i mobilnej. I to ta grupa może być najbardziej na celowniku tych, których PSD2 do finansowego stołu dopiero co zaprasza. Ale zachęcenie tradycyjnych klientów do zmiany konta przy tej okazji może być jednak trudne.

PSD2 - co to jest?

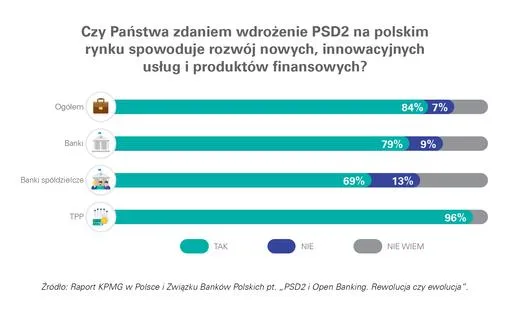

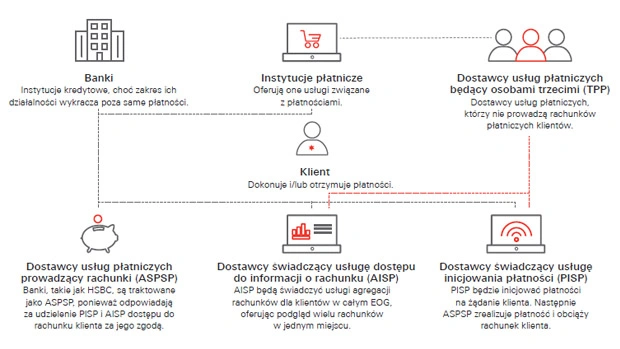

PSD2 (ang. Payment Services Directive) jest unijną dyrektywą dotyczącą usług płatniczych. Ma na celu stworzenie jednolitego rynku płatności w UE, zwiększenie bezpieczeństwa transakcji i otwiera drzwi dla "otwartej bankowości" (open banking). Wedle tych zasad usługi płatnicze będą mogli świadczyć certyfikowani zewnętrzni dostawcy usług, np. inne banki czy instytucje płatnicze (czyli TPP, ang. Third Party Providers). Dzięki temu będzie można np. z poziomu swojej bankowości sprawdzisz stan konta w innym banku.

PSD2 - co zyska klient?

Nowa dyrektywa unijna wprowadza też szereg mechanizmów mających chronić klienta. Np. zmniejszy się odpowiedzialność za nieautoryzowane transakcje płatnicze, chociażby w przypadku zgubienia karty lub telefonu, czy zegarka. Dzisiaj ta granica to 150, a będzie 50 euro.

Skróceniu z 30 dni kalendarzowych do 15 dni roboczych ulegnie termin na odpowiedź w sprawie reklamacji dotyczących transakcji płatniczych. Jeżeli zajdą wyjątkowe okoliczności, o których bank nas poinformuje - można ten czas wydłużyć do 35 dni (dzisiaj 60).

Pamiętajmy też, że po 14 września zlecając przelew zagraniczny do kraju z Europejskiego Obszaru Gospodarczego (UE oraz Islandia, Norwegia, Liechtenstein i Szwajcaria) pokryjemy tylko część kosztów. Reszta będzie spoczywać na barkach odbiorcy.