System podatkowy w Polsce co jakiś czas przechodzi reformę, ale jego podstawy się nie zmieniają. Pomysł wywrócenia wszystkiego do góry nogami i zbudowania całkiem nowego systemu podatkowego powraca co jakiś czas i właśnie pojawiła się świeża propozycja. Związek Przedsiębiorców i Pracodawców oraz Warsaw Enterprise Institute obiecują, że ich pomysł to mniejsze obciążenia dla podatników, takie same wpływy do budżetu, dodatkowe finansowania wojska, a przy tym odciążenie skarbówki.

Związek Przedsiębiorców i Pracodawców oraz Warsaw Enterprise Institute przedstawiły zaktualizowane postulaty reformy podatkowej, które po raz pierwszy zostały zgłoszone w 2017 roku w ramach projektu Agenda Polska. Jego podstawową ideą jest realne zwiększenie wynagrodzeń Polaków bez podwyższania kosztów przedsiębiorców oraz zachowanie neutralności dla wpływów budżetowych.

Likwidacja PIT-u, CIT-u i składek ZUS

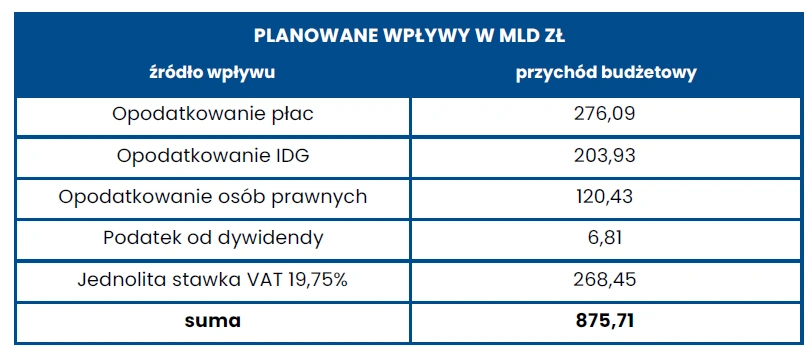

W największym skrócie ZPP i WEI proponują likwidację PIT-u, CIT-u oraz składek ZUS i zastąpienie ich nowymi daninami, w tym opodatkowaniem płac, osób prawnych, IDG oraz małych spółek, a także podatkiem od dywidendy i jednolitą stawką VAT. Autorzy tych propozycji podkreślają, że sprawa jest paląca, bo w corocznym rankingu International Tax Competitiveness Index 2023 tworzonym przez Tax Foundation nasz kraj zajął 33. miejsce na 38 badanych państw OECD.

Z przeprowadzonego na zlecenie Związku Przedsiębiorców i Pracodawców badania „Bariery prowadzenia działalności gospodarczej w Polsce” w czołowej trójce problemów biznesu znalazły się wysokie podatki, niestabilność prawa oraz koszty pracy. Wszystkie mogły być rozwiązane dzięki propozycjom zaproponowanym w Agendzie Polskiej – czytamy w raporcie.

Podstawową i najbardziej radykalną propozycją jest likwidacja obecnie istniejących w systemie podatków PIT, CIT oraz składek ZUS i składki zdrowotnej, a także składek na Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych. Całkowite wpływy z tych danin publicznych kształtują się obecnie na poziomie blisko 615 mld zł, ale propozycja ZPP i WEI zakłada zachowanie neutralności budżetowej.

Propozycja ZPP i WEI ma umożliwić osiągnięcie wielu dodatkowych korzyści, takich jak uproszczenie systemu, zmniejszenie obciążenia administracji publicznej, przede wszystkim skarbowej, a także zwiększenie wynagrodzeń netto pracowników i najmniejszych przedsiębiorców. Zmienić ma się też podatek VAT, którego efektywna stawka ma być nieznacznie wyższa. To ma umożliwić zrównoważenie wpływów z danin publicznych z zachowaniem pewnej nadwyżki między innymi na inwestycje w zbrojenia.

Jednolity podatek od funduszu płac

Jakie to propozycje? Wprowadzenie jednolitego podatku od funduszu płac ma pozwolić pracownikom uzyskać „zdecydowanie wyższe” wynagrodzenie przy zachowaniu tych samych kosztów zatrudnienia pracownika po stronie pracodawcy. Pobierana miałaby być jedna danina publiczna obciążająca pracę zamiast wielu niezależnych od siebie, czyli podatku PIT, składki ZUS i zdrowotnej.

Z całą pewnością konieczna będzie pewna elastyczność w ustalaniu wysokości podatku od funduszu płac w początkowym okresie, dlatego w kolejnych latach obowiązywania tego rozwiązania powinno dojść do weryfikacji skutków jej wprowadzenia, a w razie potrzeby dostosowanie stawki podatku – przyznają autorzy tej propozycji.

ZPP i WEI proponują też zmianę podejścia do opodatkowania działalności gospodarczej. I przekonują, że indywidualna działalność gospodarcza, z uwagi na skalę działalności, przychody oraz ryzyko, jakie wiąże się z jej prowadzeniem, powinna być opodatkowana na preferencyjnych warunkach. Autorzy raportu wskazują, że mali przedsiębiorcy powinni płacić prosty zryczałtowany podatek konsumujący nie tylko obecny PIT, ale także składki na ubezpieczenia społeczne i zdrowotne.

Podatek przychodowy

Stawka podatku powinna jak obecnie zależeć od rodzaju wykonywanej działalności gospodarczej i mieścić się w przedziale od 1,5 proc. (dla niskomarżowych działalności o wysokich kosztach) do 17 proc. Średnio stawka powinna kształtować się na poziomie około 10 proc. i taką też wartość przyjmujemy jako podstawę dalszych wyliczeń – czytamy.

Autorzy Agendy Polska przekonują, że ustalona wysokość obciążeń dla najmniejszych przedsiębiorców byłaby „nie tylko prosta, ale również niezwykle korzystna i pozwoliłaby uniknąć problemów związanych

między innymi z płatnością parapodatku, jakim stała się składka zdrowotna dla przedsiębiorców”.

Kolejnym problemem, który miałby być rozwiązany przez zaproponowaną zmianę, byłaby wysokość składek na ubezpieczenia społeczne, która obecnie rośnie wraz ze wzrostem wynagrodzeń w gospodarce i która musi być opłacona przez przedsiębiorcę niezależnie od tego, czy ma on przychody w danym miesiącu.

Więcej o podatkach przeczytacie w tych tekstach:

Wprowadzenie daniny określonej na poziomie 1,5–17 proc. (przeciętnie 10 proc.) przychodu dla Indywidualnych Działalności Gospodarczych pomoże w sposób istotny obniżyć koszty prowadzenia (często indywidualnie) najmniejszych firm. Jednocześnie konstrukcja tej daniny na zasadach ryczałtu bez możliwości odliczenia VAT pozwoli uniknąć zaliczania w koszty działalności wydatków czysto konsumpcyjnych. Przede wszystkim jednak tak określona danina byłaby bardzo prosta do określenia i poboru – czytamy.

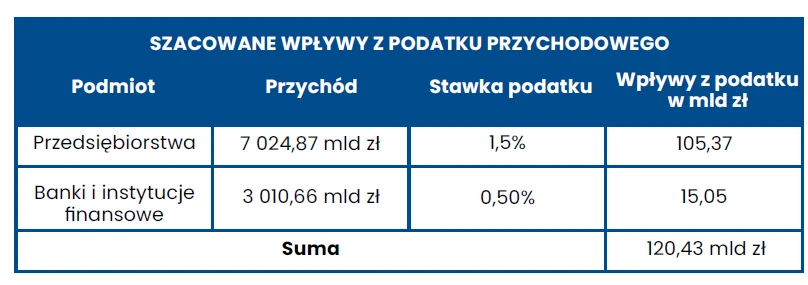

Kolejną propozycją jest całkowite przemodelowanie podatku CIT i uczynienie z niego podatku przychodowego. ZPP i WEI przekonują, że rozwiązanie takie pozwoli uniknąć agresywnej optymalizacji podatkowej. Banki i inne instytucje finansowe miałyby być opodatkowane stawką 0,5 proc., a obciążenie

podatkiem pozostałych firm miałoby wynosić 1,5 proc.

Prosty podatek przychodowy ustalony na odpowiednio niskim poziomie nie będzie wpływał na koszty prowadzenia działalności przez spółki, pozwalając im utrzymać rentowność, a jednocześnie pomoże w ściąganiu podatków od międzynarodowych holdingów – przekonują autorzy raportu.

Więcej na zbrojenia

ZPP i WEI proponują też wprowadzenie podatku od dywidendy, czyli podatku dochodowego płatnego z tytułu otrzymania dywidendy przez uprawnionych wspólników i akcjonariuszy spółek. Wprowadzenie tej samej stawki podatku od dywidend, co podatku od funduszu płac ma na celu „obniżenie pokusy optymalizacji podatkowej przez osoby, które poprzez dogodny dobór formy prawnej wykonywanej działalności uzyskiwałyby korzyści podatkowe”.

Kolejną z kluczowych propozycji jest wprowadzenie jednolitej stawki podatku VAT w miejsce obecnych czterech: 23, 8, 5, i 0 proc. Nowa jednolita stawka wynosiłaby 19,75 proc., z czego 2 punkty

procentowe byłyby przeznaczone bezpośrednio na zbrojenia. Autorzy propozycji podkreślają, że gdyby nie konieczność zwiększenia finansowania zbrojeń ze względu na obecną sytuację międzynarodową, proponowana reforma podatkowa zakładałaby stawkę VAT rzędu 17,75 proc.

Zaproponowana reforma wiązać się będzie ze zwiększeniem wpływów do poziomu około 875,71 mld zł, co powinno pozwolić wygenerować nadwyżkę względem obecnych wpływów na modernizację sił zbrojnych i inwestycje o ponad 30 mld zł. Osiągamy zatem neutralność budżetową plus dodatkowy dochód do budżetu na zbrojenia. W przyszłości stawki poszczególnych podatków powinny zostać zweryfikowane i odpowiednio dostosowane, jeśli okazałoby się, że odbiegają one od przyjętych założeń – czytamy.