Korzystanie z usług finansowych przez internet to codzienność. Jednak są platformy inwestycyjne, za pomocą których złodzieje wyłudzają pieniądze od inwestorów indywidualnych. Eksperci wskazują, że cyberbezpieczeństwo to obecnie jedno z najważniejszych wyzwań sektora finansowego. A co mogłoby pomóc w ograniczeniu nadużyć finansowych? Na pewno biometria i większa świadomość klientów na temat nadużyć.

Badanie „Nadużycia w sektorze finansowym” to cykliczny projekt realizowany od 2009 r. przez ZPF

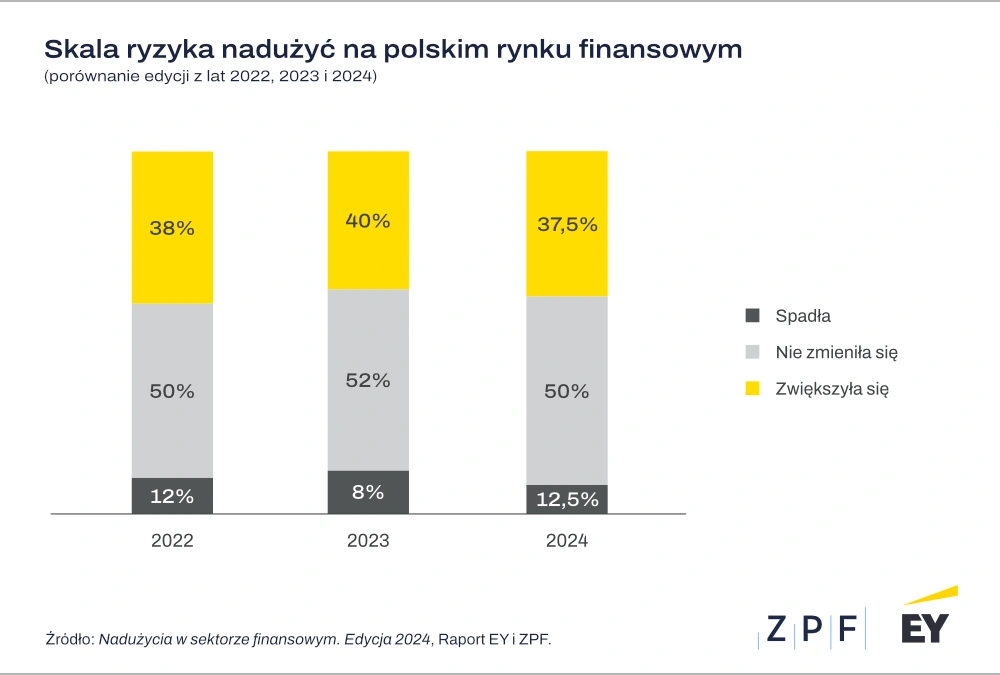

i EY Polska. Jego celem jest zobrazowanie i monitorowanie zmian zjawiska nadużyć występujących w instytucjach działających w różnych sektorach rynku usług finansowych w Polsce. Z raportu wynika, że 37,5 proc. przedstawicieli branży finansowej uważa, że skala zagrożeń związanych z nadużyciami zwiększyła się w ciągu ostatnich 12 mies.

W tegorocznym badaniu skupiliśmy się na analizie różnorodnych wyzwań związanych z nadużyciami w sektorze finansowym, z naciskiem na schematy inwestycyjne. Przyglądaliśmy się również efektywności mechanizmów obronnych stosowanych przez instytucje do walki z oszustwami - wyjaśnia Mariusz Witalis, partner EY, kierujący Działem Zarządzania Ryzykiem Nadużyć, lider praktyki w Europie Centralnej i Środkowowschodniej.

I dodaje, że deep fake i AI to pojęcia, które kilkadziesiąt razy pojawiają się w tegorocznej edycji raportu

o nadużyciach w sektorze finansowym. To znak czasów. Z jednej strony narzędzia oparte na sztucznej inteligencji będą pomagały w zwalczaniu oszustw, ale z drugiej, przestępcy również się profesjonalizują, stawiając na coraz bardziej wyrafinowane metody ataków.

Skala ryzyka nadużyć i starty z tym związane na polskim rynku finansowym

Przytoczony w badaniu odsetek 37,5 proc. respondentów wskazujących na zwiększenie intensywności nadużyć w ciągu ostatnich 12 mies. jest o 2,5 p.p. niższy w 2023 r.

Warto jednak zwrócić uwagę na zróżnicowanie odpowiedzi w poszczególnych segmentach rynku finansowego. Np. 56 proc. reprezentantów banków ocenia, że ryzyko nadużyć rośnie, co jest szczególnie istotne dla klientów tych instytucji - podaje EY Polska.

W tegorocznej edycji badania ankietowani przedstawiciele instytucji finansowych zwracali uwagę m.in. na poważny problem, jakim są wyłudzenia środków od klientów, którzy są manipulowani wizją łatwych zysków na oszukańczych platformach inwestycyjnych.

Klienci, starając się odzyskać swoje środki, często zwracają się z roszczeniami do instytucji finansowych, domagając się zwrotu utraconych pieniędzy. Niestety w wielu przypadkach straty te wynikają z nieostrożnego zachowania - czytamy w Raporcie.

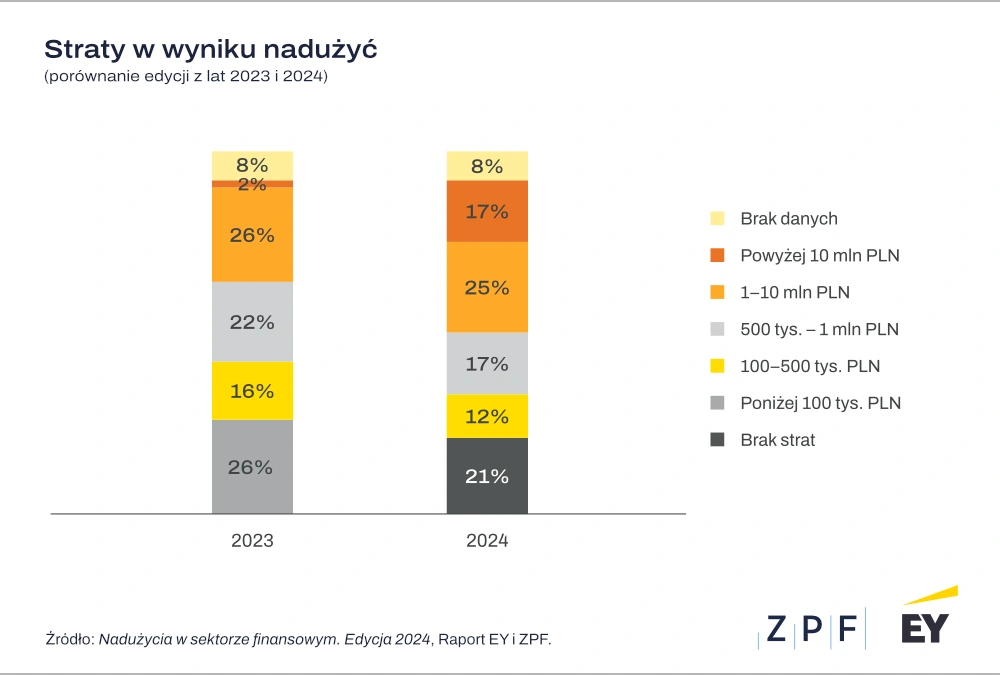

Instytucje finansowe zostały również poproszone o ocenę skali strat poniesionych w ostatnich 12 mies. w wyniku nadużyć. 17 proc. z nich oceniło, że straty przekroczyły 10 mln zł. Na straty w przedziale 1-10 mln zł wskazało 25 proc. respondentów.

Podobnie jak w 2023 r. badanie potwierdziło, że najczęściej wykorzystywanym przez oszustów, a więc jednocześnie najbardziej narażonym na ryzyko nadużyć, jest kanał online. Za najbezpieczniejsze uznano kanały telefoniczny i tradycyjny np. oddziały instytucji finansowych oraz pośredników - wskazują eksperci.

Biometria to szansa na ograniczenie nadużyć finansowych

Eksperci twierdzą, że cyberataki to kolejne znaczące zagrożenie, które nieustannie ewoluuje i przybiera na sile. Hakerzy stosują coraz nowsze metody ataków, w tym zaawansowane oprogramowania szpiegujące, co wymusza na sektorze finansowym ciągłe inwestycje w cyberbezpieczeństwo i aktualizację protokołów ochrony danych.

Biometria stanowi znaczącą szansę na ograniczenie nadużyć finansowych, oferując bankom nowoczesne metody weryfikacji tożsamości klientów. Instytucje finansowe chętnie wykorzystywałyby te technologie, aby zwiększyć bezpieczeństwo transakcji i zmniejszyć ryzyko oszustw - zauważają eksperci.

Jednak, jak wynika z Raportu, zastosowanie biometrii jest ograniczone przez obawy klientów dotyczące prywatności. Pomimo że technologie biometryczne, takie jak skanowanie linii papilarnych czy rozpoznawanie twarzy, są promowane jako środki zwiększające bezpieczeństwo transakcji, niektórzy klienci wyrażają obawy dotyczące prywatności i możliwych nadużyć w zakresie wykorzystania ich danych biometrycznych.

Więcej wiadomości na temat ataków hakerskich przeczytać poniżej:

Pokolenie Z nie jest wystarczająco przygotowane do radzenia sobie z nadużyciami

Przedstawiciele banków, którzy wzięli udział w badaniu ZPF i EY Polska, w zdecydowanej większości wskazują, że istotnym wyzwaniem w walce z oszustami wciąż pozostaje brak świadomości klientów na temat nadużyć, których ofiarami mogą się stać (89 proc.). Eksperci podkreślają też, że schematy stosowane przez złodziei ciągle się zmieniają (56 proc.).

Respondenci ujawnili również w ankietach istotny wniosek na temat pokolenia Z na rynku usług finansowych. Okazuje się bowiem, że nie jest ono wystarczająco przygotowane do radzenia sobie z nadużyciami.

Jest to o tyle zaskakujące, że zwykle oczekuje się, iż to przedstawiciele starszych pokoleń są bardziej narażeni na oszustwa finansowe, ze względu na mniejszą świadomość technologiczną. Tymczasem młodsze generacje, które są uważane za bardziej biegłe w obszarze nowych technologii, również napotykają problemy z identyfikacją nadużyć i obroną przed nimi - mówi Katarzyna Łukasik-Gogol, ekspertka EY Polska, współautorka badania.

Wyniki badania zostały przedstawione 23 października podczas XV Kongresu Antyfraudowego

w Warszawie. Organizatorem wydarzenia jest ZPF. Raport został udostępniony na stronie: www.zpf.pl.

W raporcie poruszane są najbardziej aktualne tematy z punktu widzenia specjalistów zajmujących się zapobieganiem nadużyciom. Raport, który powstaje na podstawie wyników badania, przedstawia obserwacje i wnioski istotne w kontekście podnoszenia poziomu ochrony profesjonalnych uczestników rynku finansowego przed wyłudzeniami i oszustwami. Badanie zostało przeprowadzone w formie anonimowej ankiety wśród instytucji finansowych.