To będzie gigantyczna fuzja. Giełda w Hongkongu chce kupić London Stock Exchange za 32 mld funtów

Hong Kong Exchanges and Clearing złożyło w środę London Stock Exchange Group propozycję połączenia hongkońskiej i londyńskiej giełdy. Oferta opiewa na 32 mld funtów. Jeśli transakcja dojedzie do skutku, będzie to największa fuzja giełd w historii.

Fot. JB/Bizblog.pl

Jak wskazuje "Financial Times", oferta hongkońskiej giełdy to próba zablokowania planowanej transakcji przejęcia przez LSE Group za 27 mld dol. firmy Refinitiv, agencji informacyjnej dla biznesu, znanej wcześniej jako Thomson Reuters Financial & Risk.

Li wyraźnie wskazał, że warunkiem przeprowadzenia fuzji jest porzucenie przez LSE Group zatwierdzonego już planu przejęcia Refinitiv. Na razie zarówno LSE Group, jak i fundusz Blackstone, większościowy udziałowiec Refinitiv, unikają komentarzy w sprawie oferty hongkońskiej giełdy.

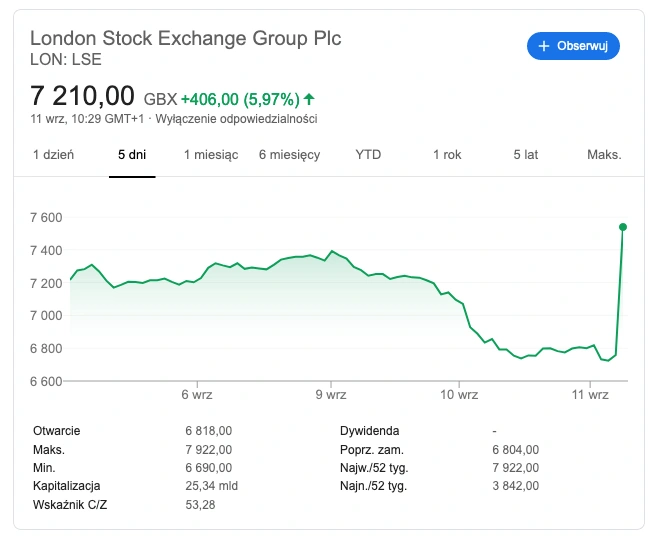

Na wieść o złożonej ofercie kurs akcji LSE Group wystrzelił. Podczas środowych notowań wzrost wynosił w pewnym momencie nawet ponad 10 proc.

W 2018 r. Thomson Reuters sprzedał amerykańskiej Blackstone Group kontrolny pakiet 55 proc. akcji Thomson Reuters Financial & Risk, po czym firmę przemianowano na Refinitiv. Spółka zatrudnia około 18,5 tys. pracowników i działa na 190 rynkach świata. Jej głównym konkurentem jest amerykański Bloomberg, własność miliardera Michaela Bloomberga.