Na naszych oczach wypełnia się najgorszy scenariusz. Zobaczcie, co się stało z polski długiem

Gdy nasza słabsza konsumpcja dołączy do słabych od paru już lat inwestycji i do rosnącej dziury w handlu zagranicznym (bo trudniej się eksportuje do równie pesymistycznej Europy, a z drugiej strony importowana ropa i gaz są coraz droższe), wtedy może wyjść nam z tego recesja – pisze w swoim najnowszym felietonie dla Bizblog.pl Rafał Hirsch.

W polskiej gospodarce następuje właśnie ważna i oczekiwana od dawna zmiana. Widać ją także, a może nawet przede wszystkim na rynkach finansowych, które zachowują się ostatnio w sposób dość niesamowity. One zawsze reagują jako pierwsze, wręcz wyprzedzająco. Za jakiś czas efekty tych zmian poczujemy jednak wszyscy. Większość z nich będzie negatywna, ale będzie też parę szczegółów pozytywnych.

Najbardziej sensacyjnie wygląda to, co od paru dni dzieje się na rynku obligacji. Dług emitowany przez ministra finansów od wielu miesięcy powoli tracił na wartości. Ceny obligacji spadały, co oznaczało, że jednocześnie rośnie ich rentowność. Wszystko to było napędzane oczekiwaniami wzrostu stóp procentowych. Widząc uciekającą w górę inflację, rynek zakładał, że Rada Polityki Pieniężnej będzie ją gonić, podnosząc stopy procentowe.

Rentowność obligacji jest jedną z najważniejszych i najpopularniejszych stóp procentowych na rynku, obok na przykład stawki WIBOR.

Ta zresztą – jak doskonale wiemy – w ostatnich miesiącach szybko szła w górę, również wyprzedzając decyzje RPP.

Ten układ w ostatnich miesiącach był dość stabilny – pojawiały się wprawdzie raz na jakiś czas prognozy mówiące o tym, że wzrost inflacji zaraz się zakończy, ale rynek tak naprawdę w to nie wierzył i dalej pruł ze stopami coraz wyżej.

Rentowność obligacji runęła. Spadają FRA i IRS

I teraz sytuacja wygląda tak, jakby to się nagle skończyło. Być może to sytuacja przejściowa, jednak wahnięcie w drugą stronę jest zbyt duże, aby interpretować je tylko jako chwilowy kaprys rynku. Oto bowiem rentowność polskich obligacji dziesięcioletnich w trzy dni spadła o ponad 120 punktów bazowych. Taki ruch to prawdziwa rzadkość

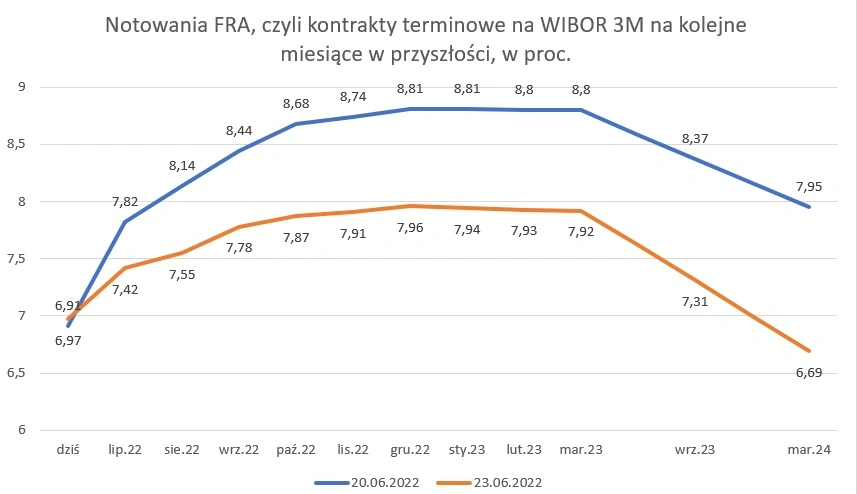

Zatrzymały się, a tak właściwie to zawróciły w drugą stronę kontrakty na stopę WIBOR, czyli rynkowe zakłady o to, gdzie będzie się ona znajdować w przyszłości (tzw. FRA – forward rate agreements).

Do niedawna rynek na tym instrumencie wyceniał podejście WIBOR3M w okolice 8,8 proc. jeszcze w tym roku. Teraz szczyt wyznaczony jest poniżej 8 proc.

Do niedawna kontrakt na WIBOR 3M za miesiąc, czyli w lipcu był o 90 punktów bazowych wyżej niż bieżący odczyt tej stawki, co oznacza, że rynek spodziewał się podwyżki stóp w lipcu o 75 albo 100 punktów bazowych. Do września stopy miały urosnąć o 150 punktów bazowych, a do grudnia o blisko 200. Rynek wyceniał więc na przykład dwie podwyżki po 75 punktów w lipcu i wrześniu i potem jedną o 50 albo dwie o 25 punktów gdzieś pomiędzy październikiem a grudniem.

Teraz mamy wycenioną podwyżkę w lipcu tylko o 50 punktów bazowych, ta wrześniowa powinna wynieść 25 punktów i potem powinno dojść do jeszcze jednej o 25 punktów – gdzieś pomiędzy wrześniem a grudniem. Oczekiwany szczyt notowań WIBOR 3M jest o 85 punktów bazowych niżej niż jeszcze tydzień temu. To zasadnicza zmiana perspektywy, zwłaszcza dla wszystkich z kredytami mieszkaniowymi w złotych.

Spadają też stawki IRS (interest rate swap), czyli instrumenty kupowane i sprzedawane przez banki, które funkcjonują trochę jak rentowności obligacji, tyle że wystawcą nie jest rząd, ale bank.

Przy okazji dość wyraźnie osłabił się złoty, kurs euro znowu jest w okolicach 4,70 zł. Przyczyna tak dużych zmian na rynkach to zmiana oczekiwań, co do przyszłych ruchów stóp procentowych i inflacji. A te zmieniają się pod wpływem publikowanych właśnie przez GUS danych, z których wynika, że to mityczne wręcz spowolnienie gospodarcze, o którym wszyscy ekonomiści mówią od miesięcy, że nadejdzie właśnie już nadchodzi albo może nawet gdzieniegdzie nadeszło.

Spowolnienie gospodarcze pojawiło się na horyzoncie

Jego początki widać w ostatnich danych o wzroście płac, który w przedsiębiorstwach jest już wolniejszy niż inflacja.

Nastroje konsumentów są rekordowo złe. Pogorszenia sytuacji finansowej spodziewa się już zdecydowana większość Polaków. Saldo odpowiedzi na to pytanie w comiesięcznych badaniach GUS wynosi już -36 punktów, co oznacza, że pesymistów jest o 36 punktów procentowych więcej niż optymistów. Gorsze nastroje i realny spadek wynagrodzeń powinien przekładać się na spadek popytu w gospodarce, co powinno być widać w danych o sprzedaży detalicznej i zdaniem ekonomistów właśnie zaczyna to być widać.

Dzięki napływowi uchodźców ciągle rośnie sprzedaż ubrań, butów, czy żywności, ale na przykład sprzedaż mebli, sprzętu RTV i AGD już spada o 4 proc. rok do roku. Co ciekawe, w maju spadła też realnie sprzedaż paliw, tak jakby konsumenci przy tych cenach na stacjach benzynowych uznali (albo zostali do tego zmuszeni przez pustki w portfelu), że będą tankować nieco mniej.

Tak czy inaczej efektem jest spadek popytu, który powinien prowadzić do spowolnienia gospodarczego. Dane o produkcji wyglądają dobrze tylko, gdy porównuje się je rok do roku, ale tak naprawdę produkcja od dwóch miesięcy w Polsce maleje.

Gdy nasza słabsza konsumpcja dołączy do słabych od paru już lat inwestycji i do rosnącej dziury w handlu zagranicznym (bo trudniej się eksportuje do równie pesymistycznej Europy, a z drugiej strony importowana ropa i gaz są coraz droższe), wtedy może wyjść nam z tego recesja. A recesja to rzecz, której absolutnie chce uniknąć Rada Polityki Pieniężnej.

Prezes NBP Adam Glapiński mówił ostatnio wyraźnie, że tempo wzrostu PKB w Polsce nie powinno spadać poniżej 2,5 proc. rocznie, bo to będzie oznaczać wzrost bezrobocia. Łącząc te dwie rzeczy łatwo dojść do wniosku, że dane z polskiej gospodarki wkrótce zachęcą Radę do tego, żeby podnosiła stopy wolniej albo wręcz, żeby w ogóle przestała je podnosić. I taki właśnie scenariusz dyskontuje dziś rynek finansowy i przez zmiany rynkowych stóp i przez osłabienie złotego, bo perspektywa coraz wyższego oprocentowania polskich aktywów do tej pory dawała mu impuls do umacniania się, a teraz ten impuls słabnie.

Pozostaje tylko pytanie, co stanie się z inflacją w Polsce?

Z jednej strony perspektywy recesyjne i mniejszy popyt na rynku powinny samoczynnie hamować wzrost cen. Widać to zresztą już dziś na świecie na rynkach surowcowych. Rosnące obawy o recesję w USA (także z powodu szybkiego wzrostu stóp procentowych) wywołały w ciągu nieco ponad tygodnia spadek cen ropy o prawie 15 proc.

Inne surowce też już zaczynają tanieć, a przecież to właśnie drożejące surowce były w ostatnim roku kluczowym fundamentem wzrostu inflacji i u nas i gdzie indziej. Drugi z fundamentów, czyli luźna polityka fiskalna polskiego rządu też ma zniknąć – tak przynajmniej zapowiada premier, sugerując, że od 2023 roku nie będzie już żadnych nowych pomysłów na nowe wydatki.

Możliwe więc, że faktycznie zmiana sytuacji na światowych rynkach, recesja w Stanach, albo i na świecie (Citibank daje takiemu scenariuszowi 50 proc. prawdopodobieństwa), zmiana polityki fiskalnej, no i podniesienie stóp procentowych o zapewne ponad 700 punktów bazowych w ciągu roku w końcu zrobią swoje i inflacja też zacznie spadać. Będziemy mogli się wtedy tym pocieszać, czekając na koniec recesji, która według rynków może być już niedaleko.

Rafał Hirsch – dziennikarz ekonomiczny, nagradzany między innymi przez NBP (Najlepszy dziennikarz ekonomiczny 2008) i Stowarzyszenie Inwestorów Indywidualnych (Heros Rynku Kapitałowego 2012). Współtwórca m.in. TVN CNBC i next.gazeta.pl. Obecnie współpracownik Business Insidera i Tok FM.