Polacy mają coraz więcej pieniędzy, ale czy wiedzą, co z nimi robić? Z jednej strony zbyt często marnujemy ich potencjał, ale z drugiej… 60-latkowie pokazują młodym, jak to się robi i aż co trzeci regularnie zmienia bank albo produkt oszczędnościowy, żeby łapać atrakcyjne oprocentowanie.

Pisałam niedawno o raporcie PFR, z którego wynika, że jedna trzecia wszystkich aktywów finansowych, jakie mają polskie gospodarstwa domowe, leży na zwykłych ROR-ach w bankach, więc nieoprocentowanych kontach osobistych, a tylko 12 proc. na jakoś tam - lepiej czy gorzej - oprocentowanych depozytach terminowych czy kontach oszczędnościowych.

To nie wygląd dobrze. Jakby Polacy niespecjalnie dbali o to, żeby pieniądze nie leżały bezczynnie, jakby zachowywali się jak baranki prowadzone na rzeź, bo kiedy pożyczają pieniądze w bankach, banki otwierają milion frontów, na których mogą zarabiać na klientach - bo przecież to nie tylko oprocentowanie kredytu, ale i dodatkowe ubezpieczenia, opłaty i prowizje, choćby za wydanie najdrobniejszego dokumentu. Banki wiedzą, jak zarabiać na swoim kapitale, którego użyczają.

Ale kiedy to Kowalski ma kapitał, którego użycza bankowi, zachowuje się zupełnie nieporadnie i oddaje mu go zwykle za darmo.

Depozyty bankowe. Polacy są bierni

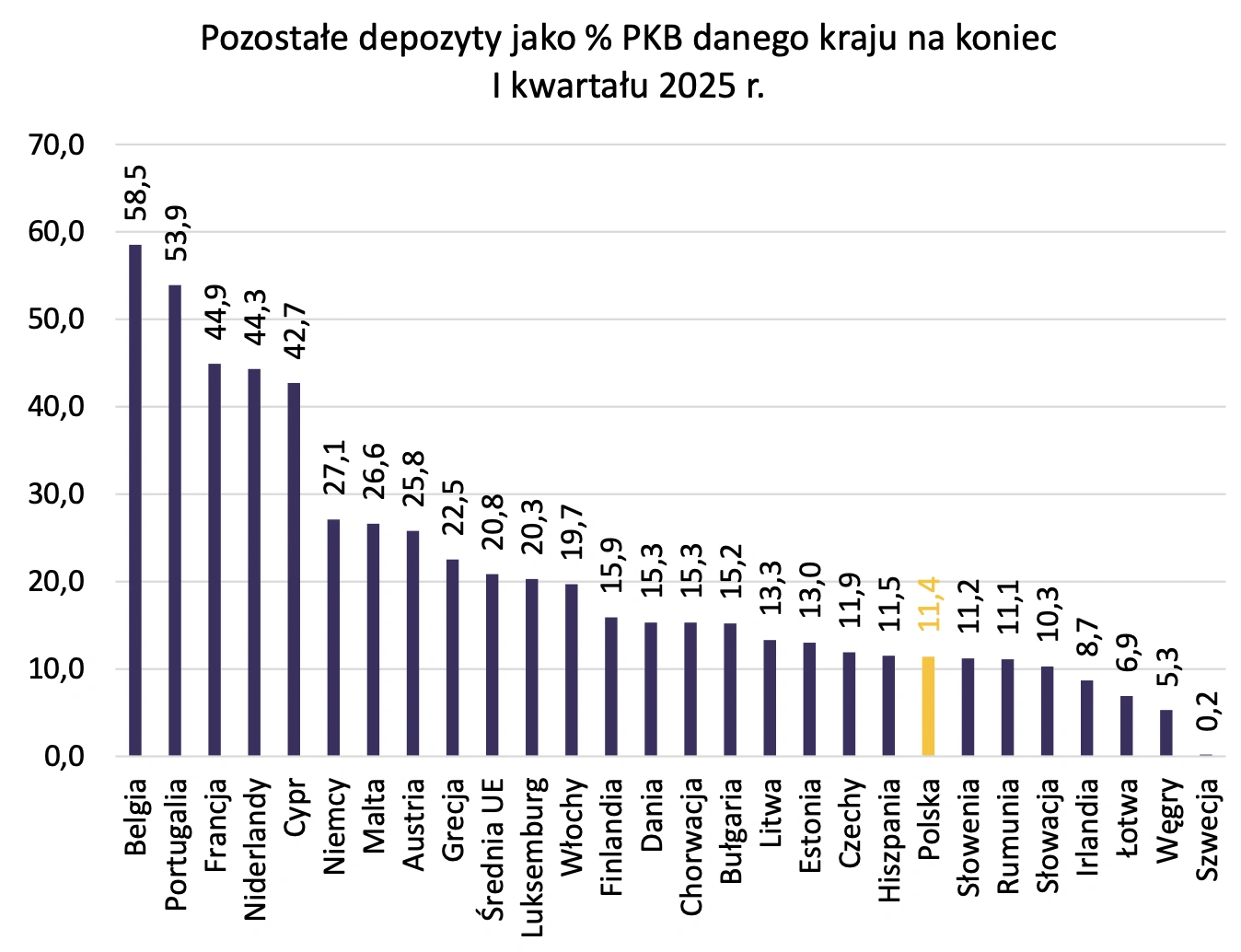

Sprawdziłam, czy to nasza polska specjalność i wychodzi na to, że tak, bo oto spójrzcie na wykres poniżej, jaką część aktywów finansowych gospodarstw domowych inne nacje UE lokują na depozytach oprocentowanych. To co prawda dane w odniesieniu do PKB, ale jednak:

- w Belgii tzw. pozostałe depozyty stanowią 58,5 proc.;

- w Portugalii prawie 54 proc.;

- we Francji 45 proc.;

- w Holandii 44 proc.;

- w Niemczech 27 proc.;

- a w Polsce 11,3 proc.

Powiecie, że to dlatego, że te kraje są bogatsze i dlatego mają co wkładać na te lokaty w bankach. Owszem. Ale jak spojrzymy na depozyty bieżące, czyli takie nieoprocentowane, czyli w skrócie ROR-y (konta osobiste), to też w takim razie powinno tam leżeć dużo pieniędzy w odniesieniu do PKB. Tymczasem wcale tak nie jest.

- w Holandii depozyty bieżące rozliczeniowe stanowią tylko 8,9 proc. PKB, czyli znacznie mniej niż w Polsce (26 proc.);

- w Belgii to 14 proc.

- we Francji to 19 proc.

- tylko w Niemczech i Portugalii ten odsetek jest wyższy niż w Polsce (odpowiednio 40 i 30 proc.)

To mimo wszystko dowód na to zasobność gospodarstw domowych nie jest ostatecznym argumentem, czy potrafimy zarabiać w bankach czy nie.

Więcej wiadomości na temat pieniędzy można przeczytać poniżej:

Co piąty Polak próbuje spijać bankową śmietankę

I na to wjeżdżają dane z ostatniego badania Santander Consumer Banku „Polaków portfel własny: oszczędny jak Polak”. Wynika z niego zgoła odmienny wniosek: prawie połowa Polaków przenosi swoje oszczędności z banku do banku, jeśli trafi na korzystniejszą ofertę, a co piąty badany robi to regularnie, czyli jest tzw. poławiaczem wisienek. To dużo, bardzo dużo.

I dlatego niespecjalnie chce mi się w to do końca wierzyć, myślę, że ankietowani odpowiadali nieco życzeniowo, tak chcą o sobie myśleć, co niekoniecznie znaczy, że tacy właśnie są. Dowód? Dane pokazują, że w 2024 r. jedynie 15,2 tys. osób złożyło wniosek o przeniesienie rachunku do innego banku. Rachunku - czyli ROR-u, co jeszcze nie znaczy, że Polacy nie przenoszą pieniędzy z kont oszczędnościowych czy lokat. Owszem. Ale jednocześnie to jednak jakiś symptom naszej bankowej mobilności.

W każdym razie nawet, jeśli spojrzymy na te dane Santander Consumer Banku, biorąc na nie poprawkę, i tak dają one ciekawe wyniki. Bo okazuje się, że najlepiej z bankami radzą sobie osoby po 60. roku życia - w tej grupie aż 28 proc. deklaruje, że regularnie zmienia bank lub produkt oszczędnościowy.

Jeśli spojrzeć na same chęci, również 60-latkowie wypadają najlepiej. W całej badanej populacji 44 proc. badanych regularnie przegląda oferty produktów bankowych związanych z oszczędzaniem. Ale jak ją podzielimy na grupy wiekowe, to w grupie 60+ robi to 51 proc., z kolei w grupie wiekowej 18–29 lat tylko 37 proc.

Wygląda na to, że młodzi powinni uczyć się bankowania od swoich rodziców i dziadków, żeby nie być strzyżonym jak owieczka.