Kluczowa zmiana w PIT. Na wspólnym rozliczeniu małżonkowie mogą zyskać nawet kilkanaście tysięcy

Im większe różnice w zarobkach między mężem a żoną, tym większa korzyść podatkowa. Na przykładzie, który znajdziecie poniżej, ekspert inFaktu pokazuje, jak można obniżyć należny podatek z prawie 36,5 tys. do nieco ponad 20 tys. zł. Nic nie trzeba kombinować, wystarczy wspólnie rozliczyć PIT.

Wspólne rozliczanie małżonków może w tym roku bić rekordy popularności. Wprowadzone w ostatnich miesiącach zmiany w przepisach podatkowych doprowadziły do tego, że małżeńskie rozliczanie PIT-ów mocno zyskało na atrakcyjności. Nie dość, że łatwiej można się razem rozliczyć się, to na dodatek więcej można na tym skorzystać, w niektórych wypadkach nawet kilkanaście tysięcy złotych.

Podatki i obowiązujące zasady rozliczania z fiskusem zmieniały się w ciągu ostatniego roku tyle razy i tak gruntownie, że teraz trudno się połapać, kiedy i jakie powinniśmy złożyć formularze, żeby wszystko było w porządku. Ale są wyjątki od tej reguły, a jednym z nich jest wspólne rozliczanie się małżonków. Aby móc wspólnie się rozliczyć za ubiegły rok podatkowy, małżonkowie muszą posiadać wspólność majątkową, ale nie muszą już, tak jak to było wcześniej, pozostawać w formalnym związku co najmniej od roku.

Przepisy Polskiego Ładu zniosły wymóg, aby związek małżeński trwał przez cały rok, za który ma być dokonane rozliczenie – przypomina Piotr Juszczyk, główny doradca podatkowy w firmie inFakt.

Teraz wystarczy, że para pobrała się w sylwestra, i do końca kwietnia może złożyć wspólne zeznanie podatkowe za cały ubiegły rok.

Z drugiej strony jeśli w sylwestra doszłoby do rozwodu, to warunek trwania małżeństwa na ostatni dzień roku kalendarzowego nie zostanie spełniony. Podsumowując: do wspólnego rozliczenia podatkowego ślub w sylwestra – tak, rozwód – nie – tłumaczy ekspert inFaktu.

Wspólne rozliczanie nie dla wszystkich małżonków

W niektórych sytuacjach zawarcie małżeństwa może nie uprawniać do wspólnego rozliczenia się z fiskusem. Wystarczy, że jedno z małżonków stosuje 19-procentowy podatek liniowy lub ryczałt ewidencjonowany z wyjątkiem przychodu z najmu.

Wspólne rozliczenie nie jest możliwe również w przypadku o wiele mniej popularnych przepisów ustawy o podatku tonażowym oraz o aktywizacji przemysłu okrętowego i przemysłów komplementarnych.

Jednocześnie Piotr Juszczyk przypomina, że to nie wybór opodatkowania działalności gospodarczej ryczałtem lub podatkiem liniowym decyduje o braku możliwości wspólnego rozliczenia.

Ważne jest, czy w roku podatkowym zostały osiągnięte przychody lub poniesione koszty z tytułu działalności

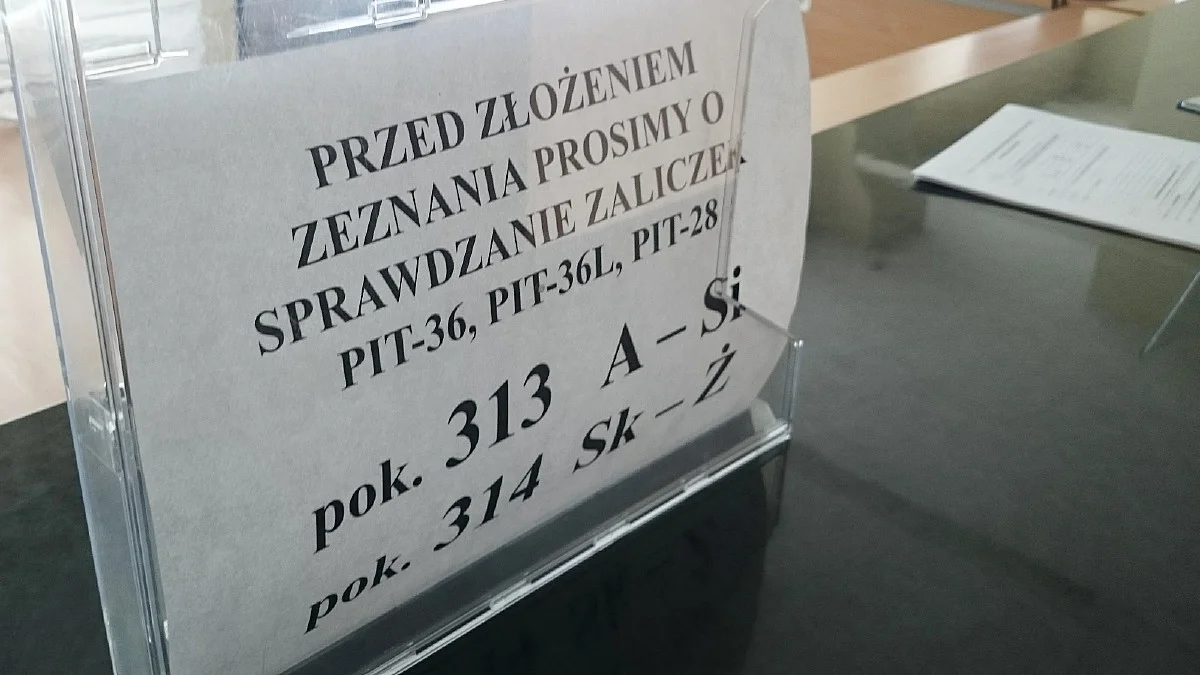

Jak dodaje, złożenie zerowego PIT-36L lub PIT-28, a więc wykazanie braku dochodów, już pozwala na wspólne opodatkowanie małżonków na PIT-37 lub PIT-36.

Czytaj też: Podatek liniowy w działalności gospodarczej - zalety i wady

Rozlicz się z małżonkiem, zyskaj ponad 16,2 tysięcy złotych

Korzyści ze wspólnego rozliczenia mogą być znaczące. Na nowej 12-procentowej skali obowiązuje 30 tys. zł kwoty wolnej od opodatkowania, a w drugi próg wpada się dopiero po osiągnięciu 120 tys. zł dochodów.

Wspólne rozliczanie się małżonków oznacza zsumowanie ich dochodów, podzielenie sumy przez dwa, wyliczenie z tej kwoty należnego podatku według skali podatkowej, a na końcu pomnożeniu go razy dwa – wylicza Piotr Juszczyk.

I podaje przykład: jeden ze współmałżonków jest zatrudniony na etacie z pensją minimalną, a drugi prowadzi jednoosobową działalność gospodarczą i jego dochód w roku podatkowym wyniósł 200 tys. zł.

Dla małżonka na umowie o pracę z pensją minimalną dochód do opodatkowania wyniesie 28 168 zł przy standardowych wypłatach dokonanych w roku podatkowym i kosztach uzyskania przychodu. Łączna kwota do opodatkowania małżonków wyniesie więc 228 168 zł.

Połowa dochodu to 114 084 zł. Po odjęciu od niej kwoty wolnej (30 tys. zł), pozostanie 84 084 zł, opodatkowane stawką 12 proc. Podatek roczny wyniesie więc 20 180 zł (10 090 zł x 2) – wylicza Piotr Juszczyk.

I zaznacza, że gdyby małżonkowie rozliczyli się oddzielnie, to osoba pracująca na etacie nie zapłaciłaby podatku, ale dla prowadzącej działalność podatek wyniósłby aż 36 400 zł.

A tak po wspólnym rozliczeniu w gospodarstwie domowym zostanie 16 220 zł

Zmiana formy opodatkowania na skalę? Tak, to może się opłacać

Ekspert inFaktu przypomina, że podatnicy rozliczający się podatkiem liniowym lub ryczałtem ewidencjonowanym mogą zmienić formę opodatkowania za 2022 rok na skalę podatkową. W ten sposób – mimo że osiągali dochody z działalności gospodarczej rozliczanej w trakcie roku w innej formie – będą mogli wspólnie rozliczyć się z małżonkiem.

Radziłbym, aby przygotować PIT-y z rozliczeniem rozdzielnym i wspólnym, a następnie złożyć ten korzystniejszy – zaleca główny doradca podatkowy inFaktu.

Trzeba przy tym pamiętać, że złożenie PIT-36L lub PIT-28 wyklucza złożenie PIT-36.

Dlatego nie warto zbytnio się spieszyć ze złożeniem zeznania rocznego

I dodaje, że zmiana formy opodatkowania poprzez złożenie PIT-36 zamiast PIT-36L lub PIT-28 nie zmienia formy opodatkowania na stałe. Należy to zrobić poprzez aktualizację wpisu w CEiDG do 20. dnia miesiąca po osiągnięciu pierwszego przychodu.

W większości przypadków będzie to 20 lutego. Gdyby jednak pierwszy przychód był w grudniu, to termin zmiany na podatek liniowy upłynie wraz z końcem stycznia – wskazuje Piotr Juszczyk.

Czytaj też: PIT-2 - czym jest i kto powinien go złożyć?