Raty kredytów w dół. RPP nie musi obniżać stóp

Wszyscy spodziewali się, że na grudniowym posiedzeniu RPP pozostawi stopy procentowe bez zmian. Ci, którzy teraz mają aktualizowane oprocentowanie przez bank, i tak cieszą się niższą ratą. Tylko niektórzy kredytobiorcy na obniżki rat będą musieli poczekać do wiosny.

Analitycy Hreit podobnie jak zdecydowana większość (jeśli nie wszyscy) eksperci oczekiwali, że na grudniowym posiedzeniu kończącym się w środę RPP utrzyma stopy procentowe na niezmienionym poziomie.

Przypomnijmy, że gremium to listopadową przerwę w cięciu stóp tłumaczyło niepewnością dotyczącą polityki fiskalnej i gospodarczej przyszłego rządu. W tym obszarze wciąż nic się nie zmieniło. Dalej nie mamy gabinetu, który może pochwalić się większością w parlamencie. Tym bardziej trudno wskazać jakie zmiany w gospodarce i podatkach nas czekają - mówi Bartosz Turek, główny analityk HRE Investment Trust.

Raty spadają, ale niektórzy odczują to za jakiś czas

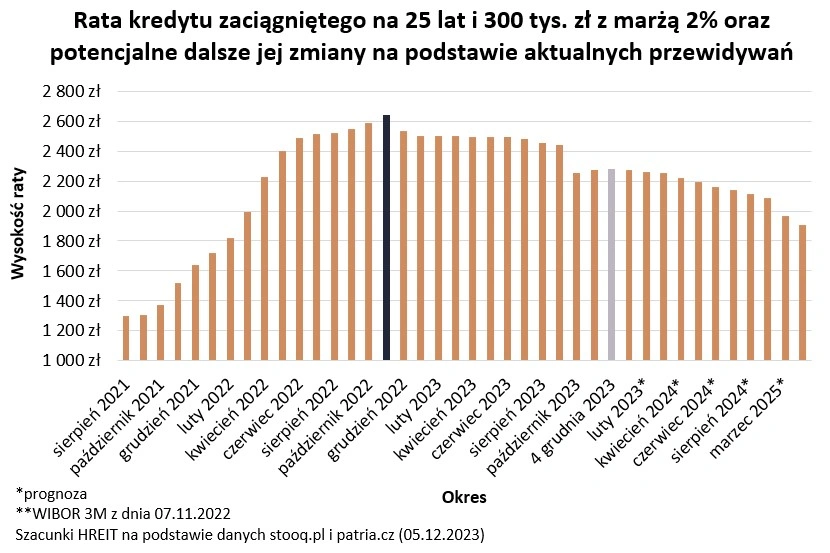

Analitycy uważają, że posiadacze złotowych kredytów mieszkaniowych i tak mają powody do zadowolenia, ponieważ od szczytu z listopada 2022 r. średnie raty kredytu powinna spaść łącznie o około 10-15 proc. Większość posiadaczy hipotek taką ulgę widzi w domowym budżecie, a niemal cała reszta niedługo do tego grona dołączy.

Trzeba bowiem wiedzieć, że oprocentowanie większości złotowych kredytów o zmiennym oprocentowaniu oparta jest o stawkę WIBOR. Banki przeważnie aktualizują ją w cyklach 3-miesięczych, gdy oprocentowanie oparte jest o wskaźnik WIBOR 3M, lub półrocznych, gdy oprocentowanie jest oparte o WIBOR 6M. Spadek rat jest więc nam dozowany w porcjach od końcówki 2022 r. - tłumaczy Bartosz Turek.

Zatem jakich zmian możemy spodziewać się, jeśli akurat w grudniu bank powinien nam odświeżyć oprocentowanie? Najłatwiej pokazać to na konkretnym przykładzie.

Załóżmy, że 5 grudnia 2023 r. bank aktualizuje nam oprocentowanie kredytu. Aby to zrobić, należy wziąć pod uwagę najświeższe dostępne dane, czyli te opublikowane na koniec poprzedniego dnia roboczego. I tak 4 grudnia WIBOR 3M notowany był na poziomie 5,84 proc. 3 miesiące wcześniej wskaźnik ten był wyceniany na 6,64 proc. Było tak na chwilę przed cięciem stóp procentowych o 75 punktów bazowych, którą to decyzją we wrześniu RPP zaskoczyła rynki - wskazuje główny analityk Hreit.

I dodaje, że w przypadku kredytu zaciągniętego na 300 tys. zł i 25 lat z marżą na poziomie 2 proc. wspomniana zmiana WIBOR-u 3M oznacza ratę niższą o około 160 złotych. To oznacza spadek o prawie 7 proc. z 2444 zł we wrześniu do 2284 zł teraz.

Ekspert daje do zrozumienia, że podobnie byłoby w przypadku identycznego kredytu opartego o WIBOR 6M. Wtedy jego oprocentowanie powinno być aktualizowane co pół roku. 4 grudnia 2023 r. WIBOR 6M notowany był na poziomie 5,82 proc. Pół roku wcześniej było to 6,95 proc. W przypadku kredytu zaciągniętego na 300 tys. zł i 25 lat z marżą na poziomie 2 proc. oznacza to ratę niższą o około 228 zł, czyli o ponad 9 proc. mniej. W efekcie zamiast 2507 zł miesięcznie mamy szansę na spadek raty do 2280 zł.

Więcej wiadomości na temat kredytów poniżej:

Czy rynkowe prognozy i notowania mogą stać się rzeczywistością?

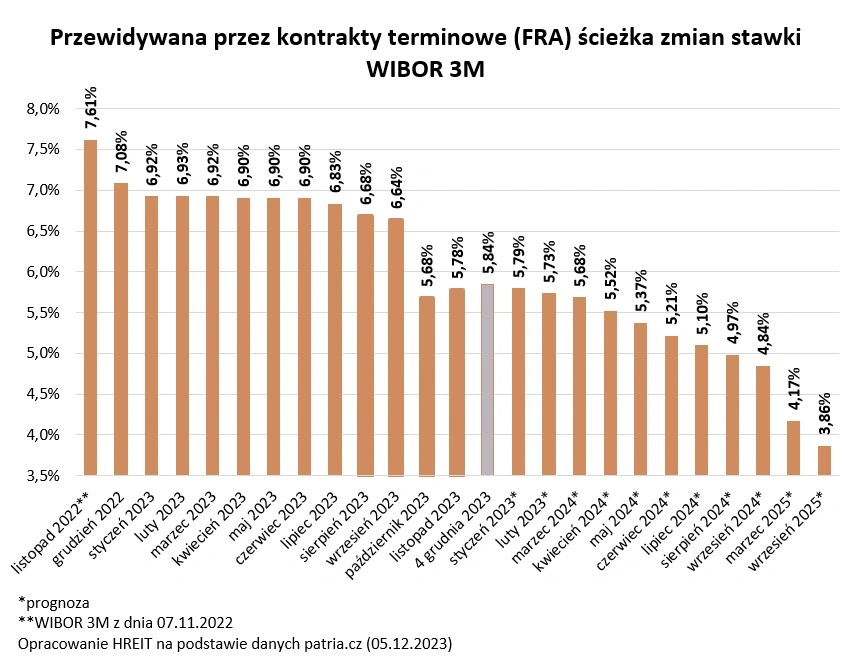

Według danych po utrzymaniu stóp procentowych na niezmienionym poziomie w listopadzie, kontynuacji tej strategii należy spodziewać się też w grudniu, a i nie wykluczone, że również do marca. Wtedy poznamy nową projekcję inflacji i PKB. W dokumencie tym zespół analiz banku centralnego przestawia scenariusze, które mogą czekać naszą gospodarkę. Na tym etapie jest też szansa, że w marcu będziemy mieli większą jasność co do polityki rządu.

Podobnie rozwój sytuacji przewidują gracze rynkowi. Spodziewają się oni, że po pauzie w luzowaniu monetarnym, już na wiosnę koszt pieniądza w Polsce może dalej spadać. W efekcie na koniec 2024 r. podstawowa stopa procentowa może wynosić około 4,25-4,5 proc. Ale to nie koniec, bo w 2025 r. spodziewany jest dalszy ruch w dół. Dodajmy wiec, że dziś stopa referencyjna to 5,75 proc. - komentuje Bartosz Turek.

I wspomina, że z punktu widzenia osób zadłużonych oznacza to, że raty kredytów hipotecznych w perspektywie dwóch lat spaść mogą jeszcze o ponad 15 proc. Niestety w tym samym horyzoncie należy spodziewać się spadku oprocentowania depozytów bankowych do poziomu około 3-4 proc.

Przy czym oczywiście musimy wziąć poprawkę na fakt, że mowa jest tu o rynkowych notowaniach i prognozach. Te stać się mogą naszą rzeczywistością, o ile na rynku finansowym, w gospodarce albo geopolityce nie nastąpi zwrot, który zmieni przewidywania dotyczące dalszego rozwoju sytuacji ekonomicznej. Dlatego postępując roztropnie, warto zawsze przygotowywać domowe budżety również na realizację mniej optymistycznych scenariuszy - podsumowuje ekspert.